Après une année 2020 en diminution, un boom des situations de surendettement attendu en 2021

La crise sanitaire a entraîné indirectement une très forte baisse des déclarations de situation de surendettement, en 2020. Une évolution en trompe-l’œil. Avec l’accroissement des inégalités, les risques de licenciements et de l’augmentation du chômage, les situations de surendettement risquent de se multiplier. Un boom des dépôts de dossier par des personnes surendettées est attendu durant l’année 2021. L’analyse et le décryptage de Mark Beguery, directeur des particuliers à la Banque de France et de Pauline Dujardin, juriste de la fédération des associations Crésus. Une structure associative engagée auprès des particuliers dans leur situation de surendettement ou pour les conseiller dans la gestion de leur budget.

Actu Juridique : Quel bilan faites-vous de l’année 2020 concernant le surendettement en Île-de-France ?

Mark Beguery : 2020 a été une année très particulière du fait des conséquences de la crise sanitaire. On a constaté une baisse très importante et sans précédent, d’environ 24 %, du nombre de dossiers déposés. Deux raisons expliquent ce phénomène. D’abord, pendant le premier confinement, beaucoup de personnes, qui auraient déposé un dossier de surendettement en temps normal, ne l’ont pas fait. Pourtant, tout au long de l’année 2020, les agences de la Banque de France ont continué à réceptionner et à traiter les dossiers de surendettement. Certaines personnes n’ont pas pu se faire accompagner par des travailleurs sociaux à cause du confinement. Après le premier confinement, pendant le reste de l’année 2020, on a eu une remontée progressive mais modérée, sans effet de rattrapage. On attribue aussi ce phénomène aux mesures prises par les pouvoirs publics pour soutenir l’emploi avec le chômage partiel et le soutien au pouvoir d’achat pour les ménages les plus en difficulté. Puis, il y a eu des mesures d’accommodement par les établissements de crédit, qui ont accepté des reports d’échéances. C’est le cas pour des personnes, qui étaient en difficulté temporaire pour rembourser leur crédit. Même si on est revenu progressivement à des dépôts de dossiers conforme à l’habitude, on est resté jusqu’en décembre en dessous de ce qu’on avait connu en 2019. On retrouve la même évolution en Île-de-France.

Pauline Dujardin : Contrairement à ce qu’on peut penser, on n’a pas eu une explosion des demandes chez Crésus en 2020. Les mesures gouvernementales expliquent en partie ce phénomène. Les organismes de crédit ont fait preuve de patience, avec des reports de mensualité et on retrouve la même situation pour d’autres créanciers. Après il faut se dire que chez Crésus, les personnes viennent nous voir toujours très tard car parler d’argent c’est compliqué. La situation de surendettement est aussi vue comme une honte. On me dit souvent : mais pourquoi les personnes ont honte alors que leurs difficultés sont liées à la crise sanitaire ? Il faut se rendre compte que le moindre problème financier est quelque chose de difficile à assumer, que la personne soit « fautive » ou non. Les personnes ne sont pas venues nous voir et n’ont pas forcément su qu’on pouvait faire des dossiers de surendettement. Nous savions que la Banque de France était ouverte et d’ailleurs elle a bien joué son rôle. Il y a eu des décisions rapides pour protéger certaines personnes. Puis par rapport aux mesures sanitaires, les gens qui pouvaient se déplacer en dehors des périodes de confinement ne l’ont pas fait par crainte du déplacement. En période de confinement, nous avons mis en place des permanences téléphoniques notamment chez Crésus Île-de-France.

AJ : La crise sanitaire ne va-t-elle pas entraîner une forte augmentation des situations de surendettement en 2021 ?

M. B. : C’est un point sur lequel nous sommes très attentifs. Au mois de décembre 2020, nous avons mis en place un dispositif avec des partenaires extérieurs, des banques, des intervenants sociaux pour essayer de détecter des signes avant-coureurs d’un retournement en matière de dépôt de dossiers de surendettement. Pour le moment, ce n’est pas le cas. Cependant, sur la région Île-de-France, on constate quand même une certaine augmentation en janvier 2021 par rapport à janvier 2020. Peut-être la région francilienne est-elle en avance.

P. D. : Oui, il peut y avoir une forte augmentation des surendettements mais tout va dépendre de la situation des entreprises. Qu’est-ce qui pourrait apporter un boom du surendettement en 2021 ? Ce sont les personnes qui vont se faire licencier. Aujourd’hui, les entreprises et les gens sont sous perfusion. Le boom du surendettement en 2021 me semble corréler au boom des faillites. On est certain qu’il y en aura un mais on a du mal à dire quand. Les dispositifs de soutien aux entreprises ne sont pas encore terminés. On ne sait pas s’il va y avoir un nouveau confinement et de nouvelles mesures sanitaires. À la base, nous pensions au premier trimestre 2021. Franchement, en ce moment, on a du monde qui fréquente nos permanences chez Crésus. Mais, nous n’avons pas l’explosion qu’on attend en 2021. Maintenant, nous anticipons ce phénomène plutôt au troisième trimestres 2021.

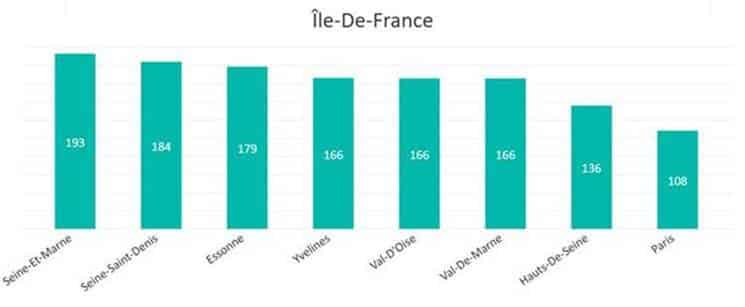

AJ : Quelles sont les zones les plus touchées par le phénomène de surendettement en Île-de-France ?

M. B. : Nous scrutons depuis l’automne 2020 pour savoir s’il y a des différences dans la typologie des dossiers par rapport à d’habitude. Jusqu’ici, on n’a pas observé d’évolutions significatives. On n’a pas vu de changement dans le profil des personnes, y compris au niveau de l’Île-de-France. Ce qui ne préjuge en rien ce qui peut se passer en 2021. On va suivre cela tout au long de l’année 2021 pour voir si on a plus de personnes, dans certaines catégories et avec certains types d’endettement. Après, en se fondant sur l’expérience que nous avons eu suite à la crise de 2008 et 2009, il y a un petit décalage de deux à trois mois entre l’évolution de la courbe du chômage en situation de crise et la courbe des dossiers de surendettement. Les personnes mettent un temps à prendre la décision de constituer le dossier. Or, il ne faut pas attendre que la situation se soit trop aggravée. Bien sûr, toute personne doit commencer par faire ce qu’elle peut pour rembourser les dettes. Mais si quelqu’un n’y arrive pas ou est confronté à un choc économique par exemple un licenciement, et voit qu’il ne pourra rembourser ses dettes et ses charges, il ne doit pas attendre pour déposer un dossier de surendettement.

AJ : Qu’est-ce qu’une situation de surendettement ?

M. B. : La procédure de surendettement concerne les personnes physiques qui sont dans l’incapacité à faire face à leurs dettes non professionnelles, échues et à échoir : c’est-à-dire qu’on prend en compte tout ce que la personne doit rembourser. Les commissions de surendettement évaluent la capacité des personnes à rembourser leurs dettes en respectant les conditions contractuelles. Si elles n’en sont pas capables, à condition qu’elles soient de bonne foi, leur dossier sera déclaré recevable par la commission de surendettement. Elles pourront donc bénéficier de mesures de traitement. Pour déterminer si une personne est surendettée, il n’y a pas de seuil. C’est du cas par cas. Il y a des règles appliquées par les commissions pour que ce ne soit pas arbitraire mais certaines charges, comme le loyer, sont prises sur leur montant réel. Les barèmes sont donc personnalisés. Ils sont exigeants mais les budgets étudiés ne sont pas trop serrés car dans la durée, il faut que les personnes puissent de façon viable rembourser leur dette. Il n’y a pas de normes nationales, il n’y a pas non plus de norme en termes de quantité d’endettement.

P. D. : La situation de surendettement, c’est le fait de ne pas pouvoir payer ses charges et ses crédits. La Banque de France va calculer une capacité de remboursement. Elle prend les ressources. Elle enlève certaines dépenses au réel notamment le loyer et les impôts. Pour d’autres charges, elle va appliquer des forfaits. Par exemple, pour tout ce qui est dépense de vie courante comme se nourrir, se vêtir, … la Banque de France considère que c’est plus ou moins 562 euros pour une personne seule. Il y a un ajout pour toute personne supplémentaire dans le foyer. Pour les dépenses d’habitation, c’est un autre montant et il y a aussi un forfait chauffage. Ensuite, la Banque de France prend les ressources, enlève les charges et regarde si la capacité de remboursement est plus importante ou moins importante que les mensualités de crédit. Par exemple, vous êtes en surendettement si vous avez une capacité de remboursement de 100 € et que vous avez 400 € de mensualité de crédit.

AJ : Quelles sont les démarches à engager dans une situation de surendettement ?

M. B. : C’est une procédure de service public, qui est gratuite. Une démarche publique car la commission de surendettement est présidée par le préfet ou son représentant, avec la Banque de France, qui assure le secrétariat. La procédure est discrète : il n’y a pas de publicité quant au fait que vous avez déposé un dossier de surendettement. La seule conséquence est votre inscription au fichier des incidents de remboursement des crédits aux particuliers (FICP). C’est à but préventif car cela signale aux établissements de crédit une situation de surendettement pour la personne concernée, au cas où elle souhaite demander un nouveau crédit. Pour une personne qui ne se sentirait pas à l’aise administrativement pour monter son dossier, elle ne doit pas hésiter à entrer en contact avec un intervenant social. Environ la moitié des dossiers déposés à la Banque de France a fait l’objet d’un accompagnement par un travailleur social ou une association. C’est le cas notamment avec un dispositif mis en place dans le cadre du plan de lutte contre la pauvreté : les points conseil budget (PCB). Il y en a 400 implantés en France. Ce sont des structures labélisées, spécialisées dans l’accompagnement budgétaire, la prévention du surendettement et lorsque c’est nécessaire l’accompagnement dans le montage des dossiers de surendettement. Concernant le dépôt de ce dossier, il y a trois manières. D’abord, vous pouvez le déposer au guichet de la Banque de France. Il y a au moins une entité dans chaque département. Ensuite, vous pouvez aussi l’envoyer à la Banque de France par voie postale. Et depuis le mois de décembre 2020, il y a une nouvelle possibilité qui peut être plus pratique pour certaines personnes, : vous pouvez faire un dépôt en ligne sur le site internet de la Banque de France. Cela donne plus de choix à nos concitoyens : au guichet, par courrier ou en ligne !

P. D. : La première chose à faire c’est de se faire aider. C’est toujours compliqué d’avoir un point de vue objectif sur son propre budget. Des points conseil budget ont été lancés. Ce sont des associations labélisées par l’État, dont Crésus fait partie. Elles sont là pour trouver des solutions. Crésus va intervenir de deux manières. D’abord vérifier si c’est intéressant pour le bénéficiaire de monter un dossier de surendettement. Savoir par exemple, même si c’est un peu juste, si on peut renégocier les charges en baissant le forfait de téléphone, baisser la consommation d’énergie. Ensuite, dans le cadre d’un dossier qui doit aller en surendettement, on va accompagner le bénéficiaire dans le montage du dossier, expliquer les différentes étapes de la procédure. Ensuite, on va l’aider à comprendre et éventuellement contester les décisions de la commission de surendettement. Enfin, on va faire un suivi du dossier pour pouvoir accompagner le bénéficiaire à rester son plan de surendettement à travers un accompagnement budgétaire.

AJ : Quelles sont les solutions ?

M. B. : À partir du moment où votre dossier est déclaré recevable par la commission de surendettement, ce qui représente 95 % des cas, la décision de recevabilité emporte suspension du cours des intérêts des crédits, suspension des voies d’exécution comme les saisis, obligation de suspendre les remboursements dans le but de figer le passif du débiteur surendetté pour pouvoir construire des mesures dessus. C’est une bulle protectrice créée autour de la personne, qui peut durer jusqu’à deux ans. Pendant ce temps, la commission et la Banque de France vont trouver des solutions à mettre en place avec les créanciers. Il y a différents moyens prévus par la loi pour traiter les situations. D’abord des moratoires. Ensuite des plans de réaménagement des dettes comme une baisse des taux d’intérêt, par exemple. Puis il peut y avoir l’effacement total ou partiel. Ces outils peuvent être utilisés chacun à part entière ou de manière combinée. Il peut y avoir par exemple un moratoire dans un premier temps pour certains créanciers pendant qu’il y a des mesures de réaménagement pour d’autres qui sont jugés prioritaires. Il peut y avoir un effacement total des dettes, ce qu’on appelle le rétablissement personnel pour une personne, dont la situation est jugée irrémédiablement compromise. Ces décisions sont prises par la commission de surendettement et pas forcément en accord avec les créanciers. Les mesures sont imposées après avoir pris en compte les positions des créanciers. En cas de désaccord sur les décisions prises, les créanciers ou la personne en situation de surendettement peuvent saisir le juge de l’exécution.

P. D. : Vous avez des situations où l’on peut éviter le surendettement. Il y a une disposition appelée « délais de grâce » dans le Code de la consommation qui vous permet d’aller devant un juge, notamment en cas de licenciement, pour demander une suspension des crédits pendant 2 ans. C’est quand la personne prend le problème en main assez tôt. Cela permet d’éviter d’aller en procédure de surendettement auprès de la Banque de France. Il y a aussi des renégociations possibles avec les établissements bancaires. Il faut toujours parler avec son conseiller bancaire pour essayer de trouver des solutions. Enfin, vous avez la procédure de surendettement qui va permettre de rééchelonner les dettes ou d’effacer les dettes.

Référence : AJU168668