Assurance-vie : chiffres et fiscalité

Cet article propose une réflexion et une présentation détaillée de l’environnement juridique et fiscal de ce produit financier qu’est l’assurance-vie. Il retrace également l’évolution de ce produit assurantiel vers un véhicule financier, l’inflation réglementaire qu’il connaît ainsi que les contraintes qui pèsent sur l’ensemble des acteurs, assureurs, banques et intermédiaires distributeurs. Il présente les stratégies déployées par les acteurs de la finance, les sanctions des autorités de régulation, les dégagements jurisprudentiels, les exigences législatives et réglementaires.

La réglementation croissante de l’assurance

Le milieu de l’assurance a connu de nombreuses évolutions législatives. Dès 1868, un premier texte vient réglementer la constitution des sociétés d’assurance (décret du 22 janvier 1868). Avant ce décret, Henri IV et Colbert avaient déjà légiféré dans le domaine. La loi du 13 juillet 1930 traite ensuite des contrats d’assurance terrestre. La création et le fonctionnement de toutes les sociétés d’assurance sont encadrés par deux décrets du 14 juin et du 30 décembre 1938. Plus tard, les années 1949-1950 mettent en place la réglementation relative aux statuts des agents généraux en assurance-vie et IARD (incendies, accidents et risques divers)1.

Un Code des assurances est créé par les décrets et arrêtés du 16 juillet 1976 qui font suite à une directive de la Commission européenne de 1973. Avant ce code, il y avait une centaine de textes pour régir la matière assurantielle. Ils n’étaient pas classés, ni hiérarchisés, ni réunis en un seul ouvrage unique. La Communauté économique européenne (CEE) demande alors la mise en place d’une uniformisation et d’un ordonnancement de cet ensemble de documents épars, ce qui a conduit à la création du Code des assurances. Ce code a connu plusieurs réformes. Il y a d’abord eu la loi dite Bérégovoy du 31 décembre 1989 puis la loi du 1er août 2003 sur la sécurité financière. Le 15 décembre 2005, la loi DDAC (diverses dispositions d’adaptation au droit communautaire), ou loi d’adaptation au droit communautaire, a pour but de protéger les souscripteurs d’un contrat d’assurance-vie. Elle a un double objectif : protéger aussi bien les assurés que les assureurs. Le droit européen a un rôle essentiel dans l’évolution réglementaire du monde de l’assurance, il est souvent à l’origine du renforcement de l’encadrement en droit interne.

Le renforcement de l’encadrement des intermédiaires

Le milieu de l’assurance, par sa nature particulière, est de plus en plus encadré. De simple contrat d’assistance, de protection, d’assurance au sens historique du terme, le contrat d’assurance et notamment le contrat d’assurance-vie devient un véritable produit d’épargne, un produit financier d’investissement. De ce fait, il est très contrôlé, surtout au moment de sa souscription, sa distribution et tous les acteurs qui interviennent dans ce processus doivent répondre à des règles strictes.

DR

Les intermédiaires sont les personnes clés dans le processus de souscription puisqu’ils sont l’interface entre les assureurs et les clients. C’est à eux de délivrer le conseil, les informations clés relatives au produit ainsi que toute la vie du contrat et la relation client. Est intermédiaire d’assurance ou de réassurance toute personne qui, contre rémunération, exerce une activité d’intermédiation en assurance ou en réassurance. La rémunération est un critère important pour emporter la qualification d’intermédiaire. Les intermédiaires bénévoles des associations d’assurance-vie ne sont pas touchés par la réglementation. Il existe six catégories d’intermédiaires : les agents généraux, les courtiers, les mandataires d’assurance, les mandataires d’intermédiaires en assurance, les salariés de ces quatre catégories et les intermédiaires en assurance de l’Union européenne ou de l’espace économique européen2.

Les agents généraux interviennent dans la relation entre le client et un ou plusieurs assureurs. Il y a d’abord eu un décret du 28 décembre 1950 pour régir les agents vie puis le décret n° 96-902 du 15 octobre 1996 pour les agents généraux. L’agent général est une personne physique ou morale exerçant une activité indépendante de distribution et de gestion de produits et de services d’assurance en vertu d’un mandat écrit délivré par une ou plusieurs entreprises d’assurance établies en France3. C’est donc un mandataire qui agit pour une ou plusieurs sociétés sur une zone géographique déterminée.

Le courtier, quant à lui, n’est pas lié à une société d’assurance en particulier. Il analyse le marché et propose à ses clients les produits des sociétés qu’il aura sélectionnées. Il n’est donc pas tenu de proposer les contrats d’une seule compagnie. Il se rémunère soit par des honoraires payés par le client pour ses services, soit par des commissions versées par les assureurs ou les sociétés de gestion. La rémunération est très encadrée car le montant de la commission peut différer d’un assureur à l’autre et les choix d’orientation du courtier pourraient alors être faits dans un intérêt autre que celui du client. Il y a, en plus des règles européennes et internes, des usages propres à la profession de courtier pour la régir et encadrer les pratiques. Depuis 1935, la Société nationale de courtage d’assurances et de réassurances (SNCAR) a établi 12 règles de conduite et grands principes de la profession de courtier. En 1955, un code moral des courtiers a même été mis en place par la Fédération des courtiers d’assurance (FCA).

De façon plus générale, quel que soit leur statut, tous les intermédiaires sont soumis à une réglementation stricte qui évolue en se durcissant avec des contraintes toujours plus importantes. Des organismes ont été spécialement créés pour contrôler, encadrer et sanctionner les pratiques de la profession. L’ORIAS (organisme pour le registre unique des intermédiaires en assurance, banque et finance) est une association loi 1901 sous tutelle de la direction générale du Trésor, elle-même rattachée au ministère de l’Économie et des Finances et au ministère des Affaires étrangères. Son rôle depuis sa création en 2007 est d’homologuer et de contrôler les intermédiaires en assurance. En 2010 son champ d’action est élargi aux intermédiaires en opérations de banque et de services de paiement (IOBSP), aux conseillers en investissements financiers (CIF) et aux agents liés de prestataires de services d’investissement (ALPSI) ; et en 2014, aux intermédiaires en financement participatif et aux conseillers en financement participatif4. Depuis 2014, les cinq grands domaines d’intermédiaires financiers sont regroupés au sein de ce registre unique. L’article L. 512-1 du Code des assurances rend obligatoire l’inscription des intermédiaires sur le registre de l’ORIAS comme préalable à leurs activités. L’ORIAS n’est pas le seul acteur de contrôle des intermédiaires, il y a également l’Autorité de contrôle prudentiel et de résolution (ACPR).

L’ACPR est l’organe de supervision français de la banque et de l’assurance. Elle est intégrée à la Banque de France et a été créée en 2010 par l’ordonnance n° 2010-76 du 21 janvier 2010. Auparavant, le contrôle des organismes assureurs était effectué par l’ACAM, l’Autorité de contrôle des assurances et des mutuelles. Les missions de l’ACPR sont définies par l’article L. 612-1 du Code monétaire et financier. Elle travaille en étroite coopération avec l’Autorité des marchés financiers (AMF) et Tracfin. Elle inspecte, sanctionne les acteurs, et contrôle le respect de la réglementation interne et européenne relative aux secteurs de la banque, de l’assurance et de l’investissement. Elle émet également des recommandations. L’ACPR établit sept consignes pour les communications publicitaires des contrats d’assurance-vie :

-

les caractères publicitaires doivent apparaître clairement ;

-

les offres doivent être compréhensibles ;

-

les contrats et les supports doivent être identifiés et ne pas prêter à confusion ;

-

les risques doivent apparaître clairement ;

-

la notion de garantie ne doit être assortie d’aucune condition ;

-

le taux de rendement doit être clairement indiqué, annuel et net de frais. Tous les autres frais doivent être indiqués ;

-

il faut impérativement inscrire « sans condition » à côté de l’avantage proposé et mentionner clairement les frais5.

Ces différents points ont été poursuivis et renforcés par la réglementation européenne notamment PRIPs (produits d’investissement de détail packagés) et DDA (directive sur la distribution d’assurance). Il faut ajouter à cela toutes les règles relatives à la lutte contre la corruption (Sapin 2), les règles de solvabilité pour les assureurs (Solvabilité 2) et la lutte contre le blanchiment et le financement du terrorisme (LCB/FT) ; le milieu assurantiel accuse un peu de retard dans ce domaine en comparaison des banques. Les obligations envers les assureurs évoluent très vite et se renforcent pour rejoindre celles des établissements financiers.

Les intermédiaires doivent répondre à des conditions pour exercer leur activité. Il y en a quatre principales. Il y a tout d’abord des conditions relatives à l’honorabilité. Cela suppose de ne pas avoir eu de condamnation pour crime ni de peine de 6 mois d’emprisonnement ou plus pour certains délits spécifiques comme le blanchiment ou l’abus de confiance. Les intermédiaires doivent répondre aux exigences de capacité professionnelle, de diplômes et d’expériences professionnelles. Il faut de plus, pour distribuer des produits d’assurance-vie, souscrire à une assurance responsabilité civile professionnelle (RCP) obligatoire en vertu de l’article L. 512-6 du Code des assurances ainsi qu’une garantie financière.

Les intermédiaires doivent respecter les obligations envers la clientèle évoquées plus haut. Ils ont des obligations précontractuelles de protection de la clientèle, d’information et de conseil. Ces mesures sont renforcées en matière d’assurance-vie. La raison en est simple : l’assurance-vie, contrairement à un contrat d’assurance, n’a pas pour seule fin de garantir un risque, c’est un produit d’investissement adossé le plus souvent à des valeurs, des actifs sous-jacents qui fluctuent en fonction du marché. L’article L. 132-27-1 du Code des assurances impose aux intermédiaires d’établir la connaissance du souscripteur, de dresser un bilan patrimonial du client et de préciser sa volonté et ses besoins. La nouvelle réglementation renforce ces mesures avec le rapport d’adéquation entre le profil du client et le produit à établir au minimum une fois par an.

Tout comme les intermédiaires, les assureurs doivent eux aussi respecter un certain nombre d’obligations dont celle d’obtenir un agrément, préalable nécessaire à l’exercice de leur activité. En France, cet agrément prend la forme d’un arrêté publié au Journal officiel. Depuis le 1er juillet 1994, il existe un marché unique des assurances dans l’Union européenne. Il y a donc un agrément unique européen pour intervenir sur ce marché, on parle aussi de licence unique ou de passeport européen. Pour le cas des assureurs étrangers, ils jouissent de la libre prestation de service dans l’Union européenne pour proposer des produits vie. Cela est également possible dans l’espace économique européen (EEE), au sein de l’Association européenne de libre-échange (AELE) et aussi dans le cas de convention avec un État membre de l’Union européenne. Ces mesures ne concernent que la LPS active (libre prestation de service) c’est-à-dire les cas où l’assureur démarche ses clients. La LPS passive, la situation dans laquelle le client va de lui-même vers un assureur pour souscrire un contrat, existe déjà et n’est pas soumise aux règles européennes en matière de LPS. La LPS est toutefois peu développée puisque l’activité générée en 2008 n’a représenté que 2 % du chiffre d’affaires des entreprises du secteur. Elle est surtout utilisée pour les grands risques industriels du transport.

La mutation de l’environnement fiscal

L’environnement fiscal de l’assurance-vie connaît de fortes mutations. Les lois fiscales et sociales de fin 2017 ont dessiné un nouveau paysage fiscal. L’assurance-vie avant la loi de finances pour 2018 fonctionnait selon un barème d’imposition dégressif par paliers en fonction de la durée de détention (4 ans, 8 ans). Depuis la nouveauté en matière de fiscalité, c’est le prélèvement forfaitaire à taux unique (PFU) ou flat tax à 30 %. A également été décidée la suppression de l’ISF avec son fonctionnement par tranches, et l’imposition sur la fortune immobilière (IFI) qui ne frappe que le patrimoine immobilier et suit un raisonnement forfaitaire.

Pour être plus précis, la loi de financement de la sécurité sociale pour 2018 vient augmenter la contribution sociale généralisée (CSG) de 1,7 point l’amenant à partir du 1er janvier 2018 à un taux de 9,9 % pour les revenus du capital et 9,2 % pour ceux de l’activité. Dans le même temps, la CSG déductible a également été augmentée de 1,7 % passant de 5,1 % à 6,8 %. Les régimes soumis à une imposition forfaitaire ne peuvent toutefois pas déduire la CSG, ils ont donc vu une augmentation de leur fiscalité pour l’année 2018. Le taux global des prélèvements sociaux pour l’année 2018 en matière de revenus du capital (assurance vie par exemple) s’est établi à 17,2 %. Cette taxation se décompose en 9,9 % de CSG, 4,5 % de prélèvement social, 2 % de prélèvement solidarité, 0,5 % de CRDS et 0,3 % de contribution additionnelle. Pour obtenir le taux final de 30 % du prélèvement forfaitaire unique (flat tax) mis en place par la loi de finances pour 2018, il faut ajouter aux prélèvements sociaux de 17,2 % le taux forfaitaire d’impôt sur le revenu de 12,8 %. Cependant, les taux d’imposition historiques sont maintenus pour les assurances-vie dont les primes ont été versées avant le 26 septembre 1997. Les nouvelles règles fiscales permettent toutefois d’opter pour une option globale, c’est-à-dire de continuer d’être taxé selon un barème progressif de l’IR et d’y ajouter les prélèvements sociaux.

|

COMPARATIF IMPOSITION GLOBALE/PFU |

|||||

|---|---|---|---|---|---|

|

TMI (taux marginal d’imposition) |

0 % |

14 % |

30 % |

41 % |

45 % |

|

Imposition globale |

17,20 % |

24,65 % |

33,16 % |

39,01 % |

41,14 % |

|

Barème progressif IR |

0 % |

8,40 % |

18 % |

24,60 % |

27 % |

|

Prélèvements sociaux |

17,20 % |

17,20 % |

17,20 % |

17,20 % |

17,20 % |

|

CSG déductible |

0 % |

0,95 % |

2,04 % |

2,79 % |

3,06 % |

|

Prélèvement forfaitaire unique |

30 % |

30 % |

30 % |

30 % |

30 % |

Ce tableau comparatif entre imposition globale et PFU selon son TMI laisse apparaître que le PFU présente une fiscalité plus favorable que l’option du barème progressif de l’IR pour les dividendes (imposition globale). En matière d’assurance-vie, la situation est un peu plus complexe.

L’ingénierie patrimoniale et la fiscalité dans le choix du bénéficiaire

Le bénéficiaire d’un contrat d’assurance-vie doit formuler son acceptation pour bénéficier de la prestation. La première chambre civile de la Cour de cassation, le 10 juin 19926, a dû se prononcer sur l’issue d’un contrat d’assurance-vie dont le bénéficiaire est décédé avant d’avoir formulé son acceptation. Le juge a décidé que l’assurance-vie revenait aux personnes désignées à titre subsidiaire par le souscripteur et non pas aux héritiers du bénéficiaire. Cette jurisprudence a été confirmée le 9 juin 19987 bien que l’aléa juridique persiste encore aujourd’hui sur cette question. Il est possible également de révoquer le bénéficiaire à la condition qu’il n’ait pas encore exprimé son acceptation. La révocation n’est en principe plus possible lorsqu’il a déjà accepté. Toutefois il existe des exceptions, en cas de meurtre, tentative ou complicité8 ; d’ingratitude, de refus des aliments, de délit ou d’injure grave envers le souscripteur. Ces cas doivent être établis par le juge pour emporter la révocation du bénéficiaire.

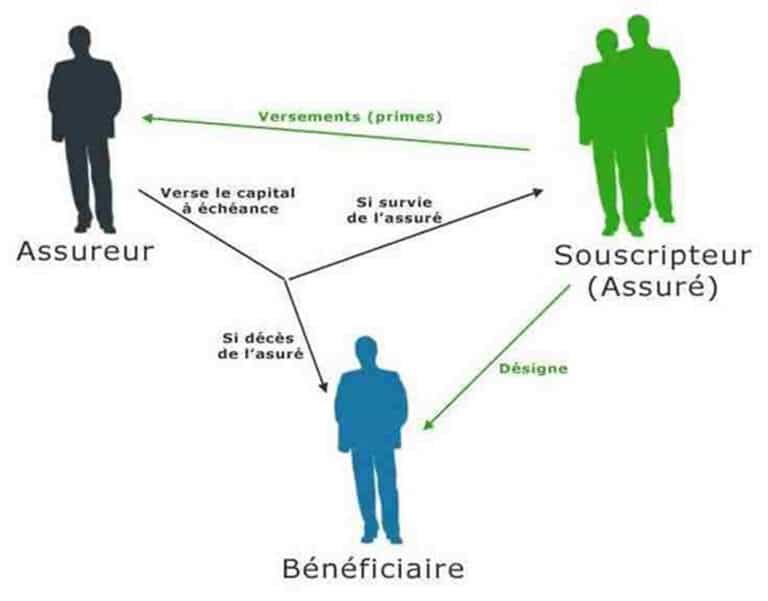

Schéma souscripteur-assureur-bénéficiaire

DR

Habituellement, on ne choisit pas son bénéficiaire d’assurance-vie en fonction de considérations fiscales mais selon ses sentiments. Cependant, lorsque l’ingénierie patrimoniale s’invite dans la désignation du bénéficiaire, l’assurance-vie prend alors la forme non plus d’un contrat d’assurance mais d’un véhicule financier, d’un produit d’épargne. Selon le degré de parenté entre l’assuré et le bénéficiaire, la fiscalité et les abattements diffèrent. L’âge du souscripteur est également très important. Les sommes investies avant les 70 ans du souscripteur sont fiscalisées selon un abattement et un taux d’imposition forfaitaire, et l’avantage est que tous les bénéficiaires subissent un traitement identique quel que soit le lien de parenté avec le souscripteur. Si le bénéficiaire est le conjoint ou le partenaire de pacs du souscripteur, il est exonéré des droits de succession. L’assurance-vie se révèle être un mécanisme de transmission très efficace du patrimoine car le modèle classique présente une imposition allant jusqu’à 45 % voire 60 % pour une personne sans lien de parenté. L’assurance-vie est alors un formidable outil successoral. Au niveau juridique, elle présente le grand avantage d’être hors succession de l’assuré décédé à la condition que les primes ne soient pas d’une valeur manifestement exagérée. Au niveau fiscal ensuite, l’abattement est de 152 500 € par bénéficiaire. Cette somme se cumule par nombre de bénéficiaires, au-delà de ce seuil l’imposition est de 20 % jusqu’à 700 000 €, puis de 31,25 %. Ces montants restent bien inférieurs au régime de transmission classique.

Les bouleversements législatifs sur les contrats en déshérence

La loi dite Eckert du 13 juin 2014, en vigueur depuis le 1er janvier 2016, vient imposer aux banques et aux assurances le recensement des comptes bancaires inactifs et des contrats d’assurance-vie en déshérence, l’objectif étant de renforcer la recherche du bénéficiaire de ces contrats. Elle s’inscrit dans la poursuite de la loi de modernisation de l’économie (LME) du 4 août 2008, qui avait déjà mis fin à la prescription acquisitive à concurrence des 2/5e des sommes prescrites au profit des teneurs de comptes. En effet, en l’absence de bénéficiaire identifié, les valeurs des contrats revenaient aux établissements financiers. Depuis janvier 2009, c’est donc au profit de l’État qu’elles sont prescrites par le biais de la Caisse des dépôts et consignations dans la situation où aucun ayant-droit n’a réclamé les sommes dans un délai de 30 ans.

Avant la mise en œuvre de la loi Eckert, deux dispositifs ont été déployés pour encadrer la situation des contrats en déshérence.

L’article L. 132-9-2 du Code des assurances introduit en 2005, modifié depuis par l’ordonnance n° 2017-1433 du 4 octobre 2017, article 6, permet à une personne qui s’estime bénéficiaire d’un contrat d’assurance-vie d’en demander la confirmation par l’AGIRA (Association pour la gestion des informations sur le risque en assurance). Ce dispositif est un dispositif volontariste de la part du bénéficiaire.

L’article L. 132-9-3 du Code des assurances de 2007, modifié par la loi n° 2014-617 du 13 juin 2014, article 3, vient compléter l’article précédent en imposant cette fois-ci aux assureurs de croiser annuellement leurs fichiers d’assurés avec le répertoire national d’identification des personnes physiques (RNIPP) tenu par l’Institut national de la statistique et des études économiques. Le but est de s’informer des décès survenus et d’en rechercher les bénéficiaires. L’obligation de résultat qui pèse sur les assureurs est renforcée par l’exigence de reportings quant aux actions menées pour limiter les contrats en déshérence.

L’innovation apportée par la loi Eckert depuis le 1er janvier 2016 est constituée par la réduction du délai d’inactivité à 10 ans, que le souscripteur soit décédé ou vivant, le solde des comptes devant être transféré à la Caisse des dépôts et consignations. Une fois les fonds transférés, il est toujours possible au bénéficiaire de les réclamer. C’est seulement après l’écoulement d’un délai de 30 ans qu’ils sont définitivement acquis par l’État, aussi bien pour les comptes inactifs que pour les contrats d’assurance-vie.

Pour résumer, les comptes bancaires sont considérés comme inactifs après 1 an sans opération ni manifestation du titulaire du compte. Pour les plans d’épargne entreprise, c’est après 5 ans sans aucune opération, ni manifestation du titulaire du compte. Pour les contrats d’assurance-vie, la déshérence se calcule à compter de leur terme ; c’est-à-dire pour les contrats à terme fixe au-delà duquel les sommes versées ne produisent plus d’intérêt. Les établissements ont pour obligation de contacter les titulaires pour éviter les clôtures de comptes de contrats. C’est toujours aux ayants-droit ou bénéficiaires que revient l’initiative de réclamer leurs droits sur les contrats par le biais de la plateforme Ciclade.fr. Ces nouvelles dispositions ont pour effet de bouleverser le fonctionnement des banques et des assurances, et impliquent de nombreux sujets de transformation des méthodes de gestion notamment en matière de transfert des fonds à la Caisse des dépôts et consignations, d’utilisation de la data avec les dispositifs AGIRA 1 et AGIRA 2. La non-conformité est lourdement sanctionnée. Pour exemple, CNP Assurances a écopé d’une amende de 40 M€. C’est la raison pour laquelle certains acteurs comme Axa ont recours au RPA (robotic process automation) pour réduire leurs délais de traitement et systématiser le traitement des informations client, de la vérification à la prise en charge complète par le système d’informations.

La saisie de l’assurance-vie

La loi du 9 juillet 1991 n’inclut pas le contrat d’assurance-vie parmi la liste des biens insaisissables. Les articles L. 132-14, L. 132-9 et L. 132-12 du Code des assurances en font pourtant un bien que l’on ne peut saisir. Avec ces articles, l’assurance-vie est donc par principe insaisissable. Pourtant, ce principe est tempéré par la possibilité offerte au créancier du souscripteur d’une assurance-vie de demander le rachat de celle-ci avec son consentement.

Mais il peut également provoquer le rachat du contrat sans le consentement de son souscripteur. Le problème ici, c’est qu’un tel contrat suppose un bénéficiaire déterminé et ce bénéficiaire n’est pas le créancier. Il faudra donc provoquer le rachat du contrat avant de pouvoir en appréhender les sommes. C’est le principe de la stipulation pour autrui dégagé par la jurisprudence.

L’article L. 132-14 permet la saisie des primes versées à la condition que celles-ci soient considérées comme manifestement excessives au regard de la situation du bénéficiaire-débiteur. Le créancier a la possibilité dans ce cas d’appréhender ces sommes seulement lorsque le contrat aura fait l’objet d’un rachat.

Il y a une évolution jurisprudentielle et législative sur la question qui vient éclaircir le problème de la saisissabilité d’un contrat d’assurance-vie.

En 2002 tout d’abord, la Cour de cassation estimait que l’administration fiscale ne pouvait saisir la valeur financière d’un contrat d’assurance-vie par le biais d’un avis à tiers détenteur(ATD). Elle mettait ainsi en place un mécanisme d’insaisissabilité des sommes d’argent placées en assurance-vie. Dans l’arrêt n° 99-14819 du 2 juillet 2002, la première chambre civile considère que « l’avis à tiers détenteur n’est pas applicable aux créances éventuelles » et que le contrat d’assurance-vie repose sur un aléa, inhérent aux contrats d’assurance.

Le 6 décembre 2013, l’article L. 273, A, du Livre des procédures fiscales permet à l’administration fiscale d’effectuer des saisies sur des contrats d’assurance-vie à la condition qu’ils soient rachetables : « La saisie à tiers détenteur peut s’exercer sur les sommes versées par un redevable souscripteur ou adhérent d’un contrat d’assurance rachetable, y compris si la possibilité de rachat fait l’objet de limitations, dans la limite de la valeur de rachat des droits à la date de la notification de la saisie ».

La même année, la loi relative à la fraude fiscale, en vigueur depuis le 8 décembre 2013, vient avec son article 41 remettre en cause la position prise par la Cour de cassation en permettant à l’administration fiscale d’opérer des saisies sur les contrats d’assurance-vie. Ainsi, tous les contrats d’assurance-vie sont concernés, les contrats en monosupport comme en multisupport y sont soumis. Cela signifie donc qu’en plus du fonds en euros, la partie en unité de compte(UC) peut également faire l’objet d’une saisie. Cette disposition est néanmoins assortie d’exceptions dérogatoires. Sont donc exclues du régime de saisissabilité :

-

les assurances temporaires en cas de décès ;

-

les rentes viagères immédiates ;

-

l’épargne retraite (PERP et nouveau PER).

Le 1er janvier 2016, l’État va encore plus loin et se dote d’une nouvelle arme avec la mise en place du fichier « Ficovie » bâti sur le modèle de « Ficoba » pour les comptes bancaires. Ce fichier recense les titulaires de contrats d’assurance-vie en France et permet de rendre plus efficientes les saisies sur ces supports. Ce fichier impose aux assureurs de déclarer dans les 60 jours tout contrat supérieur à 7 500 € ainsi que le montant cumulé des primes versées (loyers dans le cas de SCPI), la valeur de rachat (arbitrage) et le montant du capital garanti. Dans le cadre de la législation LCB/FT (lutte contre le blanchiment et le financement du terrorisme), l’assurance doit par le biais de ce fichier déclarer toutes les informations relatives aux souscripteurs ainsi qu’aux bénéficiaires effectifs des contrats d’assurance-vie.

Pour résumer, les finances publiques peuvent effectuer différents actes de saisie sur un contrat d’assurance-vie, notamment :

-

l’avis à tiers détenteur (ATD) pour recouvrer les créances d’impôts ;

-

les oppositions à tiers détenteur (OTD) pour recouvrer les recettes des collectivités territoriales et établissements publics ;

-

les saisies à tiers détenteur pour recouvrer les produits divers de l’État ;

-

les oppositions administratives pour recouvrer les amendes et condamnations pécuniaires.

Ainsi donc, seuls les créanciers institutionnels peuvent bénéficier de cette mesure. Puisque la partie en unité de compte d’un contrat d’assurance-vie est saisissable, qu’en est-il des SCI insérées dans ce mode de support ? La SCI n’entre pas dans le patrimoine de la personne qui n’est qu’associée à cette société. Dans des cas limitativement définis et au profit d’un créancier institutionnel comme le fisc, les parts de SCI peuvent faire l’objet d’une saisie, ainsi que les dividendes qu’elles génèrent. Il en va ainsi en cas d’infractions commises par le débiteur dans l’optique d’organiser son insolvabilité, ou encore en cas de non-paiement de dettes fiscales ou d’atteinte aux exigences de lutte contre le blanchiment et de financement du terrorisme ainsi que de lutte contre la corruption.

L’assurance-vie, bien propre ou bien commun ?

La question se pose également de savoir si l’assurance-vie est un bien propre ou un bien commun. Les articles L. 132-16 du Code des assurances et L. 223-17 du Code de la mutualité viennent résoudre cette interrogation. Le contrat d’assurance-vie est un bien propre si le souscripteur est sous un régime séparatiste ou s’il a été acquis avant la communauté légale et par des sommes payées avec des biens propres. Si le bénéficiaire de l’assurance-vie est l’autre conjoint alors il s’agira d’un bien propre pour lui également même si les primes ont été payées par la communauté. Il n’y aura aucune récompense à verser à la communauté sauf si les primes sont manifestement exagérées. En revanche, le contrat d’assurance-vie constitue un bien commun9 dans les cas où l’achat et les versements des primes sont faits avec les biens de la communauté. À la dissolution, il s’agit d’un bien commun.

L’assurance-vie peut aussi être utilisée comme une opération d’épargne, un mécanisme ayant pour but, en manipulant astucieusement les règles énoncées plus haut, d’amoindrir la communauté, pour optimiser la fiscalité et la succession du patrimoine détenu en commun.

Notes de bas de pages

-

1.

Senat.fr : Chronologie de la réglementation française et des directives européennes, Réglementation publique d’origine nationale.

-

2.

C. assur., art. L. 511-1 et C. assur., art. R. 511-2.

-

3.

D. n° 96-902, 15 oct. 1996, portant approbation du statut des agents généraux d’assurances, art. 1.

-

4.

Ord. n° 2014-559, 30 mai 2014, portant sur la réglementation du financement participatif.

-

5.

ACPR, recomm. n° 2015-R-01, 12 févr. 2015, pour les communications publicitaires des contrats d’assurance-vie.

-

6.

Cass. 1re civ., 10 juin 1992, n° 90-20262.

-

7.

Cass. 1re civ., 9 juin 1998, n° 96-10794.

-

8.

C. assur., art. L. 132-24 ; C. mut., art. L. 223-23 ; CSS, art. L. 932-23.

-

9.

Cass. 1re civ., 31 mars 1992, n° 90-16343, Praslicka.

Référence : AJU001e3