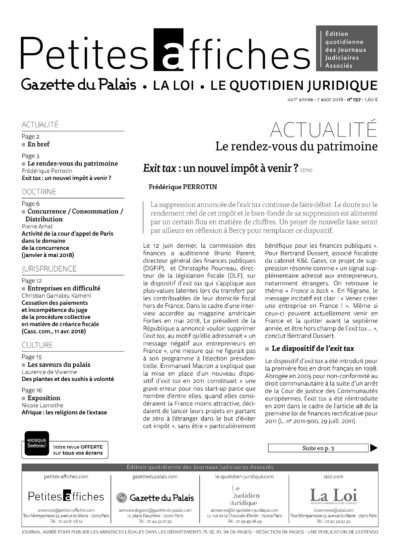

Exit tax : un nouvel impôt à venir ?

La suppression annoncée de l’exit tax continue de faire débat. Le doute sur le rendement réel de cet impôt et le bien-fondé de sa suppression est alimenté par un certain flou en matière de chiffres. Un projet de nouvelle taxe serait par ailleurs en réflexion à Bercy pour remplacer ce dispositif.

Le 12 juin dernier, la commission des finances a auditionné Bruno Parent, directeur général des finances publiques (DGFiP), et Christophe Pourreau, directeur de la législation fiscale (DLF), sur le dispositif d’exit tax qui s’applique aux plus-values latentes lors du transfert par les contribuables de leur domicile fiscal hors de France. Dans le cadre d’une interview accordée au magazine américain Forbes en mai 2018, Le président de la République a annoncé vouloir supprimer l’exit tax, au motif qu’elle adresserait « un message négatif aux entrepreneurs en France », une mesure qui ne figurait pas à son programme à l’élection présidentielle. Emmanuel Macron a expliqué que la mise en place d’un nouveau dispositif d’exit tax en 2011 constituait « une grave erreur pour nos start-up parce que nombre d’entre elles, quand elles considéraient la France moins attractive, décidaient de lancer leurs projets en partant de zéro à l’étranger dans le but d’éviter cet impôt », sans être « particulièrement bénéfique pour les finances publiques ». Pour Bertrand Dussert, associé fiscaliste du cabinet K&L Gates, ce projet de suppression résonne comme « un signal supplémentaire adressé aux entrepreneurs, notamment étrangers. On retrouve le thème « France is back ». En filigrane, le message incitatif est clair : « Venez créer une entreprise en France ! ». Même si ceux-ci peuvent actuellement venir en France et la quitter avant la septième année, et être hors champ de l’exit tax … », conclut Bertrand Dussert.

Le dispositif de l’exit tax

Le dispositif d’exit tax a été introduit pour la première fois en droit français en 1998. Abrogée en 2005 pour non-conformité au droit communautaire à la suite d’un arrêt de la Cour de justice des Communautés européennes, l’exit tax a été réintroduite en 2011 dans le cadre de l’article 48 de la première loi de finances rectificative pour 2011 (L. n° 2011-900, 29 juill. 2011). L’article 167 bis du Code général des impôts (CGI), qui régit ce dispositif, prévoit que le transfert de domicile fiscal hors de France entraîne l’imposition immédiate à l’impôt sur le revenu et aux prélèvements sociaux des plus-values latentes sur droits sociaux, valeurs, titres ou droits, sous condition tenant à l’importance des participations détenues, des créances trouvant leur origine dans une clause de complément de prix et de certaines plus-values en report d’imposition. « Conçue à l’origine, comme un frein aux expatriations, essentiellement en Belgique, son efficacité est sujette à caution », commente Bertrand Dussert. « Après une forte augmentation en 2012 et 2013, le nombre de départs s’est stabilisé en 2014, autour de 400 déclarations, pour la plupart des chefs d’entreprises », analyse l’avocat. Les formalités déclaratives mises en place par l’exit tax facilitent la tâche de l’administration fiscale pour évaluer les départs à l’étranger. Les plus-values et créances soumises à l’exit tax doivent en effet être déclarées sur la déclaration d’ensemble des revenus n° 2042 et sur le formulaire spécial n° 2074 ET. Lorsque le départ se fait pour l’Espace économique européen, le schéma est semblable à celui de l’impôt sur le revenu classique, avec une déclaration au courant de l’année suivante. Lorsqu’il s’effectue hors de L’Espace économique européen, le contribuable doit remplir des déclarations spécifiques avant le départ, avec la possibilité d’acquitter l’impôt dû au titre de l’exit tax ou d’en obtenir le sursis sous réserve de produire des garanties. L’administration dispose donc d’une liste de contribuables concernés par l’exit tax grâce à laquelle elle peut faire des statistiques à partir des éléments déclarés et en tirer des profils d’âge et de situation de famille ou professionnelle. Les départs ont connu une nette augmentation en 2012 et 2013 ; en 2011, 169 départs avaient été enregistrés pour un montant cumulé de plus-values d’ 1, 890 milliard d’euros. En 2012, ce chiffre est passé à 300 départs pour un montant de 2,657 milliards. Sur ces 300 foyers de 2012, 188 foyers sont redevables à l’ISF pour un montant moyen d’actifs de 13 millions d’euros. En 2014, le nombre de départs s’est stabilisé autour de 400 (399) contre 437 en 2013. En quatre ans, l’administration fiscale totalise donc près de 1 400 départs, dont de très nombreux chefs d’entreprise. 70 % d’entre eux se singularisaient par un revenu fiscal supérieur à 100 00 euros.

Un dispositif régulièrement revisité

Ce régime a été modifié à plusieurs reprises depuis son introduction et notamment par l’article 42 de la loi de finances rectificative pour 2013 du 29 décembre 2014 qui a aménagé le champ d’application de l’exit tax applicable aux plus-values latentes, par l’article 17 de la loi de finances pour 2014, pour une harmonisation avec le régime fiscal des plus-values mobilières et par les articles 32 et 34 de la loi de finances rectificative pour 2016 qui a modifié les règles d’imputation des moins-values de cession en 2018. Sont visés les contribuables fiscalement domiciliés en France pendant au moins six ans sur les dix années précédant le transfert de son domicile à l’étranger. Ils sont imposables au titre des plus-values latentes constatées sur ses valeurs mobilières, s’ils détiennent à la date de leur départ, directement ou indirectement avec les membres de leur foyer fiscal, soit au moins 50 % des bénéfices d’une société, soit un patrimoine en valeurs mobilières et droits sociaux constitués de titres ou droits mentionnés au 1 de l’article 150-0 A du Code général des impôts, qui excède 800 000 euros. Ce seuil a récemment été augmenté dans le cadre de l’article 42 de la loi de finances rectificative pour 2013 et s’applique pour les transferts de domicile hors de France intervenant à compter du 1er janvier 2014. Auparavant, les plus-values latentes n’étaient imposables que lorsque les titres représentaient soit une participation d’au moins 1 % dans les bénéfices d’une société, soit une ou plusieurs participations dans des sociétés dont la valeur globale excédait 1,3 million d’euros.

Le taux d’imposition s’élevait initialement à 19 % plus des prélèvements sociaux de 13,5 %. La loi de finances pour 2013 a porté ce taux d’imposition à 24 % pour les transferts de domicile intervenant entre le 28 septembre et le 31 décembre 2012 (soit 39,5 % y compris les prélèvements sociaux, qui s’élèvent désormais à 15,5 %). Pour les changements de domicile intervenus à partir du 1er janvier 2013, c’est désormais le barème progressif de l’impôt sur le revenu qui s’applique, avec le nouveau régime d’abattement pour l’imposition des plus-values mobilières introduit par l’article 17 de la loi de finances pour 2014. Un mécanisme de sursis de paiement a été prévu. Automatique pour les installations dans un État de l’Union européenne ou dans un autre État membre de l’Espace économique européen ayant conclu avec la France une convention fiscale d’assistance administrative en vue de lutter contre la fraude et l’évasion fiscales, ainsi qu’une convention d’assistance mutuelle en matière de recouvrement, il est accordé sur demande expresse pour tous les autres pays, sous réserve de constituer, avant le départ, des garanties propres à assurer le recouvrement de la créance du Trésor. « L’effet dissuasif du dispositif est atténué par le sursis automatique d’imposition pour les expatriations dans l’Union européenne », analyse Bertrand Dussert. Depuis 2013, la proposition de garantie doit être égale à 100 % du montant des prélèvements sociaux et à 19 % ou 30 % de la base imposable à l’impôt sur le revenu. À l’issue du sursis, lorsque l’impôt est dû, l’imposition sur les plus-values latentes intervient au taux d’imposition en vigueur à la date de transfert du domicile. L’assiette imposable fait en revanche l’objet de correctifs, afin de tenir compte de la plus-value réelle si celle-ci s’avère inférieure à celle constatée lors du départ de France, notamment. L’exit tax fait l’objet d’un dégrèvement d’office ou d’une restitution si elle a été immédiatement versée lors du transfert à l’expiration d’un délai de quinze ans suivant la date du départ (huit ans pour les départs effectués avant le vote de la loi de finances rectificative pour 2013). Il en est de même si le contribuable transfère à nouveau son domicile en France.

Quel rendement ?

Pour l’avocat fiscaliste, « il s’agit d’une taxe au rendement très faible jusqu’à présent selon les chiffres du ministère des Finances, si on raisonne en termes d’encaissement. Le stock de plus-value en sursis d’imposition est théoriquement toutefois beaucoup plus élevé », analyse Bertrand Dussert. Pour celui-ci, « la faiblesse du rendement de l’exit tax est due à un faisceau de facteurs. Parmi ces facteurs interviennent notamment un phénomène d’expatriation rapide des entrepreneurs détenteurs d’entreprises à très forte croissance (la plus-value en sursis étant faible par rapport à la plus-value effectivement réalisée post expatriation) », résume l’avocat. Le rendement de cette mesure a été estimé à 53 millions d’euros pour 2012 et à 115 millions d’euros pour 2013 et 2014, d’après les chiffres de Bercy. En 2017, ce rendement a été de 70 millions d’euros. Dans un rapport consacré au capital des ménages, le Conseil des prélèvements obligatoires a chiffré le rendement de l’exit tax à plus de 800 millions d’euros pour la seule année 2016. Seul bémol, il ne s’agit que d’un rendement théorique puisque le dispositif, outre un recouvrement compliqué, ne vise que des plus-values potentielles. Son principal objectif est dissuasif, rappelle l’administration. Lors de son audition à la commission des finances, le Directeur de la législation fiscale a, quant à lui, parlé de 140 millions de rendement réel mais également cité le chiffre de 6 milliards d’euros correspondant au montant d’impôts sur le revenu et de prélèvements sociaux sur les plus-values latentes accumulées en six ans. Cette estimation nettement plus élevée que les chiffres communiqués jusqu’ici par Bercy a surpris. « Il y a une certaine efficacité du dispositif qu’on peut constater du seul fait de l’existence de ces plus-values », a sobrement commenté Christophe Pourreau. Ces nouveaux chiffres ont créé une certaine confusion au sein des parlementaires qui ont appelé à un chiffrage plus précis. « On aime bien la poésie, mais on préfère les chiffres », a résumé Éric Woerth le président LR de la commission des finances. Face à la menace de polémique, le gouvernement a, quant à lui, communiqué sur le caractère théorique de ces chiffres. Ils ont cependant contribué à créer une certaine confusion et alimenté le débat sur l’opportunité de supprimer le dispositif d’exit tax. En outre, lors de cette même audition à l’Assemblée nationale, le directeur de la législation fiscale a créé la surprise, lorsqu’il a précisé qu’outre la suppression pure et simple de l’exit tax, le gouvernement envisageait plusieurs scénarios parmi lesquels le remplacement de l’exit tax par une autre mesure anti-abus. Dans la foulée, une question ministérielle, posée au gouvernement le 21 juin, s’est fait l’écho d’un certain nombre d’incompréhensions (RM Jouve, JO Sénat du 22 juin 2018, question n° 0394G). L’exit tax « cible les contribuables qui seraient tentés de s’exiler afin de vendre leurs sociétés ou leurs participations sans acquitter d’impôt sur la plus-value », a résumé la sénatrice RDSE des Bouches-du-Rhones, Mireille Jouve lors des questions d’actualité au gouvernement. « Si son rendement est faible c’est qu’il rempli son objectif et par là même qu’il est dissuasif » a précisé la sénatrice. Rappelant les différents chiffres évoqués ces derniers jours, celle-ci a demandé si le gouvernement confirmait la suppression de l’exit tax à compter de 2019. Le secrétaire d’État chargé des relations avec le Parlement, Christophe Castaner, a précisé que « depuis 2011 cette taxe à rapporté en moyenne à l’État 25 M€, ce qui, rapporté à l’échelle de notre économie est relativement marginal. Mais surtout l’exit tax n’a servi à rien puisque trois fois plus d’expatriés chefs d’entreprise sont partis à l’étranger ». Enfin, quant aux différents chiffres évoqués, « il n’y a aucune raison qu’une taxe qui a rapporté 25 M€ puisse demain faire perdre 6 Mds€ d’euros comme certains chiffres très fantaisistes ont pu être avancés », a résumé Christophe Castaner.