Les incidences de la cotation Banque de France des entreprises et ses usages dans l’économie réelle

Cet article revient sur le rôle de la Banque de France dans le système économique et analyse l’importance de l’information financière et extra financière dans l’écosystème de l’économie réelle.

Les évolutions et les apports des cotations privées et institutionnelles sont présentés ainsi que leurs limites. La démarche est à la fois didactique mais propose également de porter une réflexion prospective quant à la finance de demain.

La Banque de France est la banque centrale de la France. C’est une institution vieille de plus de 200 ans, fondée le 18 janvier 1800 par Napoléon Bonaparte, alors Premier consul, et indépendante depuis 19931. Elle fait partie depuis 1998 de l’Eurosystème avec les autres banques centrales des États membres de la zone euro et la Banque centrale européenne (BCE)2. L’Eurosystème est l’organe, l’institution de l’Union européenne qui gère la zone euro.

Son rôle historique était l’émission de billets, activité qu’elle a conservée. La Banque de France est aujourd’hui implantée sur plus de 200 sites en France et a trois missions principales :

-

elle préserve la confiance dans la monnaie : c’est la stratégie monétaire. Elle finance l’économie et maintient la stabilité des prix. Elle prête également de la liquidité aux banques ;

-

elle assure la stabilité financière en contrôlant l’activité des banques et des assurances. Elle protège l’équilibre du système financier ; cela permet de financer l’économie avec l’épargne, qu’elle protège également. Elle élabore donc des règles de prudence et veille à leur respect par le biais d’une ancienne Autorité administrative indépendante (AAI) créée spécialement à cet effet en 20103 et qu’elle héberge en son sein, à savoir l’Autorité de contrôle prudentiel et de résolution (ACPR) ;

-

et elle rend aussi des services à l’économie, avec la mise à disposition d’outils d’analyse pour aider les entreprises dans leur gestion et leur relation avec les banques, surtout les très petites entreprises-petites et moyennes entreprises (TPE-PME).

La cotation Banque de France est une notation qui évalue la capacité d’une entreprise à rembourser ses engagements financiers sur un horizon d’un à trois ans.

Le terme « entreprise » désigne ici les 250 000 grandes entreprises, entreprises de taille intermédiaire (ETI) et TPE-PME dont les données sont analysées par la Banque de France afin d’émettre une évaluation : la cotation Banque de France des entreprises.

Les usages de cette cotation sont multiples. Son but premier reste toutefois de faciliter les échanges entre banques et entreprises, entre investisseurs et investis afin d’offrir une vision objective de la capacité d’une entreprise de faire face à ses engagements.

La Banque de France n’est cependant pas la seule à proposer une notation et sa cotation se retrouve en concurrence avec d’autres systèmes.

Quel est le système de cotation Banque de France des entreprises ? Quels objectifs poursuit-il et comment se confronte-t-il notamment dans son usage, dans la pratique aux autres acteurs ? Quelles sont les incidences sur l’économie réelle ?

La cotation Banque de France utilise un mécanisme neutre d’évaluation, ce qui le différencie des autres acteurs pour financer l’économie (I), mais les usages en laissent apparaître les limites (II).

-

La cotation Banque de France, une notation se différenciant pour financer l’économie réelle et développer la croissance

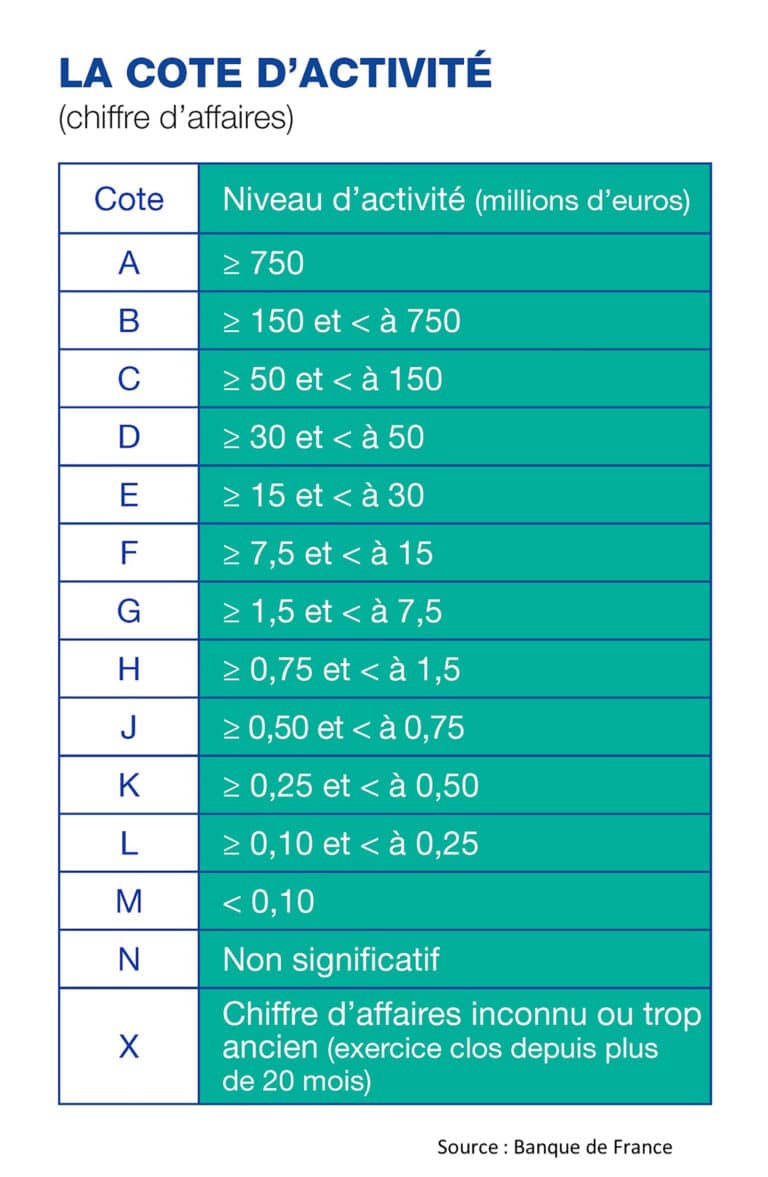

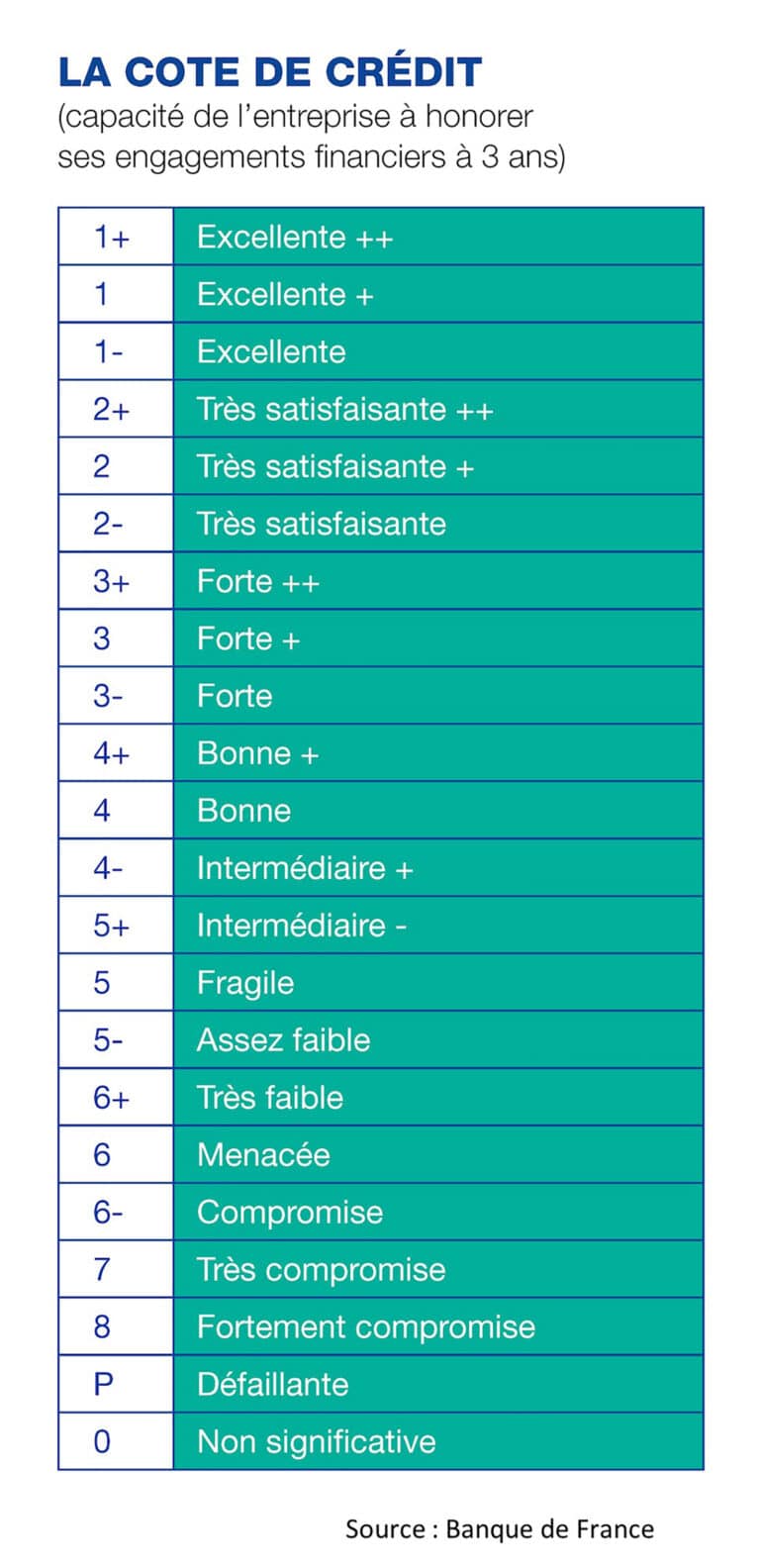

La notation des entreprises par la Banque de France se compose de deux éléments : une cote d’activité basée sur le chiffre d’affaires (CA) de l’entreprise qui exprime son niveau d’activité, et une cote de crédit situant l’entreprise sur une échelle de risques.

Pour établir sa cotation, la Banque de France analyse les données financières et qualitatives de 237 797 entreprises françaises4. Les données financières sont des données chiffrées, mathématiques, tandis que les données qualitatives relèvent de la contextualisation, la compréhension d’une norme ou d’une attitude sous-jacente ; elles sont plus difficiles et plus longues à analyser et à comparer. Combiner les deux sources de données pour établir sa cotation permet d’avoir une vision plus fine de la réalité de l’entreprise et de lui donner du sens afin que l’information soit plus intéressante pour les investisseurs et les banques. Cette analyse réalisée par les experts de la Banque de France s’appelle une « cotation à dire d’expert ».

En plus de cette cotation à dire d’expert, la Banque de France se base aussi sur des modèles pour établir sa notation des entreprises. Les entreprises de scoring et de notation utilisent également des modèles qu’ils mêlent parfois à une expertise pour affiner leur cotation. La Banque de France utilise également cette double méthode pour avoir des résultats précis, se voulant au plus proche de la réalité.

La cotation Banque de France des entreprises a un avantage conséquent par rapport aux agences de notation privées. En effet, elle ne crée pas de risques sur le marché car elle n’est ni publiée, ni publique alors que les cotations des agences privées, elles, le sont. Elle est, de plus, gratuite.

Cette cotation n’est donc pas accessible au grand public mais à un nombre limité d’acteurs qui sont les établissements de crédit, les assureurs crédit et l’entreprise elle-même. Chaque cotation est en effet communiquée au dirigeant de l’entreprise qui peut demander des informations supplémentaires sur les notes attribuées, ainsi qu’un entretien personnalisé auprès de la Banque de France.

Le but de cette cotation est de faciliter le dialogue entre investis et investisseurs en sécurisant les informations relatives à la capacité de remboursement d’une entreprise, informations consultables par ceux qui vont financer et ceux qui vont assurer les lignes de crédit. La Banque de France n’ayant aucun intérêt dans la transaction financière du fait de son rôle de banque centrale, elle offre une vision neutre, extérieure et objective de la situation de l’entreprise.

Le fait d’avoir un système de notation des entreprises fiable, objectif et confidentiel permet à ces dernières d’obtenir plus facilement des financements, les risques et le manque de confiance ayant été diminués auprès des banques. Cela dynamise le tissu économique en augmentant la liquidité des entreprises et par le même biais leur capacité d’innover, de se développer, de s’agrandir et d’exporter. Cela a un effet direct sur la croissance et la balance commerciale.

-

Les limites de l’usage de la cotation Banque de France face aux autres systèmes de notation

La pratique montre que d’autres systèmes existent à côté de celui de la Banque de France.

En effet, chaque banque a développé son propre système de notation interne. Avant de financer une entreprise, elles comparent leur cotation avec celle de la Banque de France. Le fait de posséder un système propre leur permet d’avoir plus d’agilité dans leur gestion, en ajoutant par exemple des critères ou des champs non couverts par la Banque de France, d’avoir également des données actualisées plus rapidement, surtout dans le cas où l’entreprise est cliente de la banque. Sa position stratégique sur plusieurs centaines de sites lui permet d’être au plus près de la réalité des usages locaux et de l’entreprise.

La cote d’activité représente le niveau d’activité de l’entreprise en fonction du CA, déclinée en 14 degrés.

La cote d’activité

Banque de France

La cote de crédit de la Banque de France contient 13 catégories. Pour classer les entreprises, elle prend en compte la situation financière et son évolution, l’environnement économique, les relations commerciales ainsi que les incidents de paiement et les procédures judiciaires.

La cote de crédit

Banque de France

Pour établir ces cotes, la Banque de France utilise les données de l’INSEE, des greffes des tribunaux de commerce ainsi que les données comptables et d’audit des entreprises.

L’usage de la cotation Banque de France ou d’une cotation interne se justifie par la palette de sources et le nombre de critères étudiés. Si la Banque de France propose un champ moins large, alors il est intéressant de développer sa propre notation en interne, ce qui est souvent le cas en pratique.

Avec la Banque de France cependant, il y a une possibilité offerte aux dirigeants d’entreprise de négocier le résultat, la note de leur cotation.

Il existe, en parallèle de la cotation Banque de France des entreprises, celle des dirigeants : l’indicateur dirigeant. Il est composé de quatre degrés de graduation. Dans cet indicateur des dirigeants, la cote 040 signifie par exemple que le dirigeant a eu un dépôt de bilan au cours des trois dernières années. En théorie, cela n’est pas bloquant pour obtenir un crédit auprès d’une banque pour son entreprise mais, dans la pratique, l’établissement de crédit va s’intéresser également à l’indicateur des dirigeants : si celui-ci est faible, le financement ne sera pas accordé. C’est ce qui s’observe dans les faits.

Le marché coté a aujourd’hui la faveur des investisseurs car il connaît en temps réel la valeur d’une entreprise. Ce n’est pas le cas de l’économie réelle, du marché non coté qui peine à trouver de la liquidité. Le private equity ne peut se développer et lever des fonds qu’avec le soutien d’un système de notation performant et fiable. Ces investissements sont risqués du fait de l’absence de visibilité des informations de l’entreprise. La cotation Banque de France des entreprises, ainsi que celles des agences privées viennent ici apporter de l’information dans ce milieu habituellement un peu opaque.

L’État joue un rôle important dans la croissance et le développement de l’économie réelle, en témoigne le plan de relance économique de la France de 2020-2022 initié par le gouvernement. Par exemple, pour y parvenir, la loi PACTE5 s’appuie sur l’épargne privée par le biais de l’assurance-vie pour financer les entreprises du marché non coté. Il est alors primordial d’avoir un système de notation efficace afin de pouvoir diriger les financements vers les plus performantes et éviter les placements trop risqués.

Conclusion

Le problème majeur en matière de financement reste le risque, le manque de confiance. La Banque de France agit pour la confiance et développe l’économie : elle est un facteur de croissance. En effet, la cotation Banque de France des entreprises est une notation neutre et objective réalisée par une institution indépendante, elle apporte de ce fait toutes les garanties de confiance pour rassurer le marché bancaire et de l’investissement.

Le système de cotation des entreprises de la Banque de France permet d’unifier la notation et d’avoir un référentiel pour l’ensemble des acteurs. Cependant, la cohabitation avec les systèmes de cotation internes se justifie pour affiner et augmenter le nombre de critères. La dynamique actuelle étant d’orienter les financements vers le marché non coté, les systèmes de notation des entreprises et notamment la cotation Banque de France jouent un rôle de plus en plus déterminant et gagnent en importance pour l’économie de demain.

Notes de bas de pages

-

1.

Par la loi n° 93-980 du 4 août 1993 relative au statut de la Banque de France et à l’activité et au contrôle des établissements de crédit, modifiée par la loi n° 98-357 du 12 mai 1998, article 1, paru au Journal officiel du 13 mai 1998, en vigueur le 1er janvier 1999, abrogé par l’article 4 de l’ordonnance n° 2000-1223 du 14 décembre 2000, parue au Journal officiel du 16 décembre 2000, en vigueur le 1er janvier 2001.

-

2.

Les statuts de la BCE et le Système européen de banques centrales (SEBC) ont été institués le 1er juin 1998.

-

3.

Ord. n° 2010-76, 21 janv. 2010, portant fusion des autorités d’agrément et de contrôle de la banque et de l’assurance.

-

4.

Banque de France, direction des Entreprises, Analyse des bilans sociaux et des comptes consolidés, FIBEN, 31 déc. 2020.

-

5.

L. n° 2019-486, 22 mai 2019, relative à la croissance et la transformation des entreprises.

Référence : AJU004b0