L’année lombarde et les banques. Entre faute lucrative et risque systémique diffus

Pratique moyenâgeuse, l’année de 360 jours (dite « année lombarde ») perdure malgré les progrès technologiques, l’évolution de la législation et une jurisprudence particulièrement sévère à l’égard des professionnels du crédit qui ne respectent pas la loi.

Le présent article s’inscrit dans une analyse historique, juridique et économique pour mettre en perspective un risque systémique inventé par les banques et dont elles espèrent que l’existence ne sera pas éventée.

Il est toujours étonnant de lire les reproches de la doctrine bancaire à l’encontre de ces « emprunteurs de mauvaise foi cherchant la bonne aubaine »1, ou des « experts prétendus faisant miroiter à tous les emprunteurs des espoirs de gains considérables » sans que, dans le même temps, le comportement des banques ne soit dénoncé. Pour des raisons financières évidentes, les banques n’ont-elles pas pris sciemment la décision de violer la loi et de s’affranchir de la jurisprudence, pourtant répétée avec insistance, de la Cour de cassation ?

Dans un article récent2, Gérard Biardeaud, premier président du tribunal d’instance de Limoges, se dresse face à cette jurisprudence bien établie qui sanctionne l’année lombarde. En effet, la majorité de la doctrine bancaire considère que devant le développement des actions judiciaires menées avec succès contre les prêts « lombardisés », il était temps de tenter de convaincre la Cour de cassation de son erreur afin de faire cesser un contentieux de masse qui pourrait, au final, représenter un risque financier significatif pour les établissements de crédit. Ainsi, l’article dénonçant les dérives inquiétantes de la jurisprudence relative à l’année lombarde constitue-t-il une offensive de fond contre les positions de la Cour de cassation, à l’approche d’une série d’arrêts qui devraient être prochainement rendus par la haute juridiction. Pour autant, une analyse juridique et économique permet d’en réfuter les principaux arguments. Ainsi, nous espérons conforter la jurisprudence actuelle qui ne fait que sanctionner une violation délibérée de la loi.

Afin de mieux apprécier la portée de notre réfutation, il convient, dans un premier temps, de rappeler le contexte jurisprudentiel dans lequel s’inscrit l’année lombarde (I). Ensuite, nous étudierons le prétendu argument mathématique (II) et nous relativiserons l’argument subjectif, dit d’« utilité » en raison d’un prétendu risque financier supporté par les établissements de crédit (III).

I – L’année lombarde, de l’ombre à la lumière

A – Une condamnation claire

Remontant aux temps anciens où le boulier remplaçait l’ordinateur pour calculer les intérêts, les établissements de crédit continuent de calculer les intérêts sur la base d’une année civile de 360 jours (dite « année lombarde ») au lieu de l’année civile de 365 ou 366 jours3.

Par plusieurs arrêts de principe, la première chambre civile de la Cour de cassation a cassé des décisions du juge du fond qui avait admis l’usage bancaire de l’année lombarde pour calculer le TEG.

La chambre commerciale4 s’alignait sur la jurisprudence de la première chambre civile et s’appuyait sur le texte de l’article 1er du décret du 4 septembre 1985 (devenu l’article R. 313-1 du Code de la consommation) : il résulte du texte susvisé que le taux annuel de l’intérêt doit être déterminé par référence à l’année civile, laquelle comporte 365 ou 366 jours, la cour d’appel a violé les textes susvisés. Dans le dernier état de la jurisprudence relative au TEG, il faut en conclure que « l’année bancaire [est] en voie de disparition »5.

Dans son arrêt du 19 juin 2013, la première chambre civile reprend6 et précise cette jurisprudence : le taux de l’intérêt conventionnel mentionné par écrit dans l’acte de prêt consenti à un consommateur ou un non-professionnel doit, comme le taux effectif global, être calculé sur la base de l’année civile.

Rendu sous le visa général de l’article 1907, alinéa 2, du Code civil, la chambre commerciale7 (bientôt rejointe sur ce point par la première chambre civile8), considérait que la stipulation d’intérêt conventionnel devait impérativement se calculer sur la base de l’année civile de 365 jours et non de l’année bancaire de 360 jours.

Même des auteurs, comme Francis J. Crédot et Thierry Samin9, porte-voix juridiques de la profession bancaire, n’hésitent pas à conclure : « ce qui est à la base de la décision de la première chambre civile, c’est le caractère aujourd’hui dépassé de l’usage d’une année civile de 360 jours pour le calcul des intérêts. Ce qui est particulièrement vrai à l’égard d’un consommateur ou d’un non professionnel. Comment celui-ci peut-il comprendre qu’une année civile puisse être décomptée différemment selon qu’il s’agit du calcul de l’intérêt conventionnel ou du taux effectif global ? Cela heurte le bon sens. La transparence n’y gagne pas dès lors que l’usage de l’année de 360 jours revient à majorer – de manière occulte pour le non initié – le montant des intérêts conventionnels dus ».

B – Une sanction efficace

La Cour de cassation se montre particulièrement sévère pour les établissements de crédit en prévoyant que la sanction d’un tel manquement est la substitution du taux d’intérêt contractuel par le taux d’intérêt légal.

Pour comprendre les conséquences pratiques (un manque à gagner substantiel pour les banques, une baisse considérable du coût du crédit pour les emprunteurs), il suffit de se rapporter au Tableau 1 (v. infra) qui présente le coût du crédit (hors assurance) pour une même somme (200 000 €), remboursé en 20 ans en fonction de l’année du prêt et de l’application du taux contractuel et du taux d’intérêt légal.

|

Capital emprunté |

200 000,00 € |

Durée du prêt |

20 ans |

||

|---|---|---|---|---|---|

|

Date du prêt |

2012 |

2013 |

2014 |

2015 |

2016 |

|

Taux contractuel |

3,65 % |

3,10 % |

3,00 % |

2,24 % |

1,79 % |

|

Total des intérêts payés (A) |

85 277,77 € |

71 354,74 € |

68 862,83 € |

50 329,11 € |

39 697,45 € |

|

Taux d’intérêt légal |

0,71 % |

0,04 % |

0,04 % |

0,99 % |

1,01 % |

|

Total des intérêts payés (B) |

15 243,93 € |

841,06 € |

841,06 € |

21 438,14 € |

21 884,51 € |

|

Différence (A-B) |

70 033,84 € |

70 513,67 € |

68 021,77 € |

28 890,97 € |

17 812,94 € |

Après les deux années terribles 2013 et 2014, les banques obtiennent de Bercy une modification des modes de calcul du taux d’intérêt légal qui repart à la hausse alors que le mouvement général sur le marché est à la baisse, comme l’illustre le Tableau 210 (v. infra).

Tableau 2

Ainsi, plutôt que de changer leur pratique illégale concernant l’année lombarde, elles ont adopté une pratique de place consistant à limiter le coût induit par la substitution du taux d’intérêt légal.

Mais devant le développement des actions judiciaires menées avec succès contre les prêts « lombardisés », il était temps de tenter de convaincre la Cour de cassation de son erreur afin de faire cesser un contentieux de masse qui pourrait, au final, représenter un risque financier significatif pour les établissements de crédit. Ainsi, l’article de Gérard Biardeaud s’inscrit-il dans cette offensive doctrinale contre la Cour de cassation. Il repose sur une double argumentation qu’il convient à présent de réfuter.

II – Sur l’argument « mathématique » soutenu par la doctrine majoritaire ou l’interprétation aussi biaisée que superfétatoire des exemples tirés du décret n° 2002-928 du 10 juin 2002

En créant la confusion sur le sens de certains exemples contenus dans le décret du 10 juin 2002 (A), la doctrine bancaire propose une lecture biaisée des textes réglementaires tout en remettant en cause les principes fondamentaux du droit des contrats (B). En effet, il convient de distinguer le point de vue strictement mathématique de l’application de la loi (C). Comme nous le verrons, à force de jouer avec les concepts, certains auteurs en viennent même à se contredire entre leurs différents écrits (D).

A – La position de la doctrine bancaire majoritaire

À ce jour, les auteurs11 considèrent que les exemples situés en annexes des décrets du 10 juin 2002 vérifient et valident l’utilisation de la méthode lombarde pour les prêts. Ils utilisent pour étayer leur argumentation les exemples 5 et 6 du décret n° 2002-928.

En effet selon eux, l’usage d’un mois normalisé, revient à calculer les intérêts sur la base d’un douzième d’année, qui reviendrait mathématiquement à appliquer la méthode lombarde, car pour eux : 1/12 = 30/360.

B – Sur les principes fondamentaux du droit

Les auteurs, détracteurs de la sanction actuelle de la Cour de cassation, se basent sur le décret n° 2002-928 du 10 juin 2002, pour tenter de justifier l’usage d’une année lombarde.

Or ce décret est « relatif au calcul du taux effectif global applicable au crédit à la consommation et portant modification du Code de la consommation ».

Il est alors nécessaire de relever que le calcul du taux d’intérêt conventionnel est tout autre chose que le calcul du taux effectif global. Le premier est un taux réel, l’autre est un taux théorique qui permet de rapprocher des offres disparates.

Ainsi ce qui a été sanctionné par la Cour de cassation est uniquement le calcul des intérêts conventionnels sur une base de 360 jours car cela se traduit par un surcoût occulte pour l’emprunteur.

À ce stade du raisonnement, peu importe que ce surcoût soit de 5 ou 5 000 €. Sa seule existence crée une brèche dans la confiance nécessaire qui préside aux relations entre une banque et son client.

Par ailleurs, le droit commun des obligations pose le principe fondamental selon lequel les parties au contrat doivent se mettre d’accord sur son objet12. Lorsque le contrat ne mentionne pas expressément un calcul des intérêts conventionnels sur 360 jours, le client est en droit de penser que le calcul de ces intérêts se ferait sur la base d’une année civile, soit 365 ou 366 jours.

La Cour de cassation vient sanctionner le désaccord – provoqué – des parties sur la base de calcul applicable, ce qui induit une erreur formelle sur l’objet du contrat.

En se référant à certains exemples de l’annexe du décret n° 2002-928 du 10 juin 2002 pour justifier l’usage d’une année de 360 jours, les auteurs omettent de préciser qu’aucun des sept exemples illustratifs ne fait directement ou indirectement référence à une année comprenant 360 jours.

C’est donc tirer un argument du néant que de prétendre que le décret du 10 juin 2002 reconnaît la possibilité de recourir à l’année lombarde.

Il est important de noter que tous ces exemples (sans exception) font expressément mention d’une base de calcul de 365 jours.

Dès lors, l’argument pourrait se retourner contre son auteur. Si les annexes sont impératives13, les banques ne peuvent pas spontanément s’affranchir de la référence à une année de 365 jours dans les algorithmes qu’elles se gardent bien de communiquer…

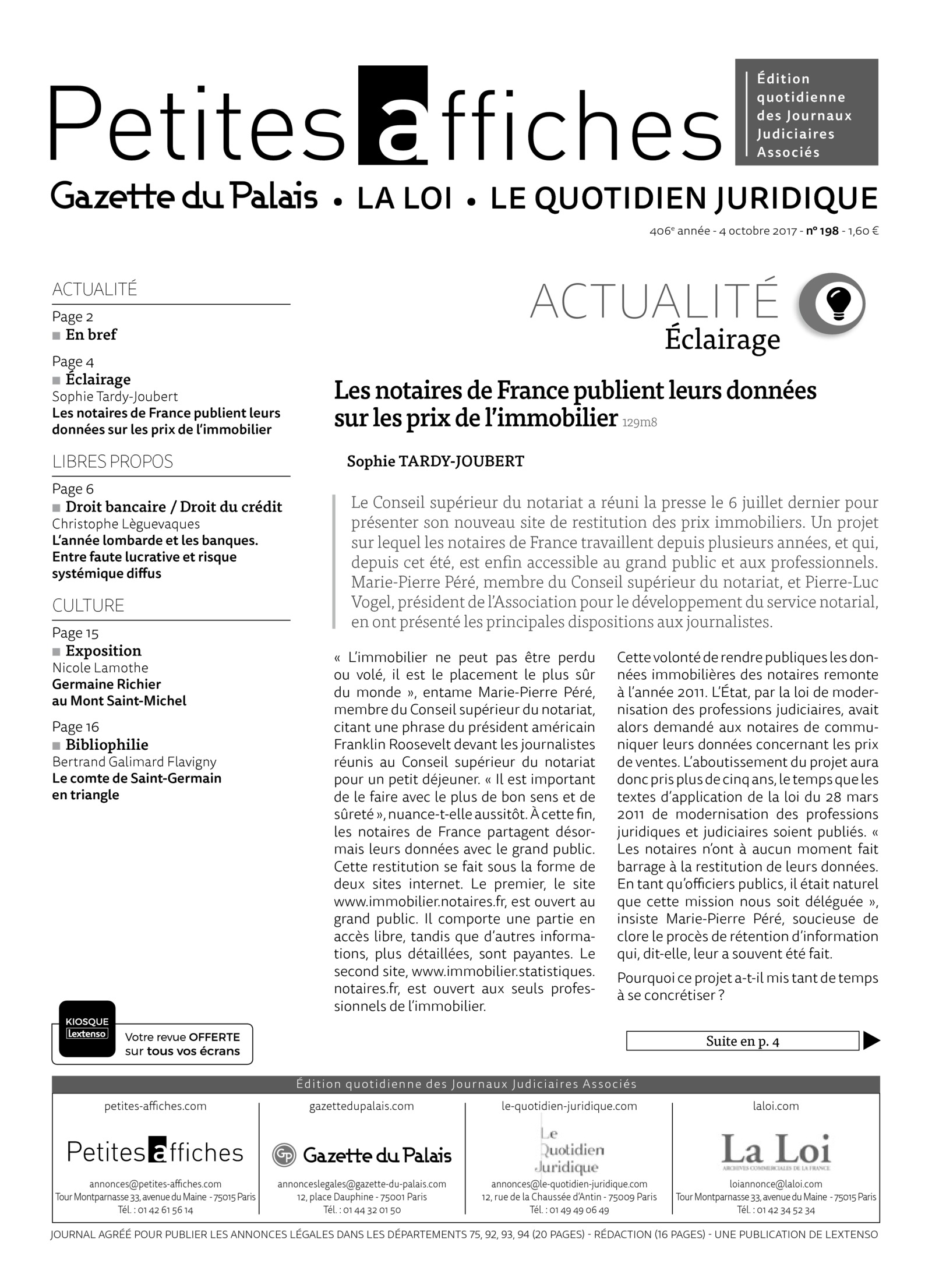

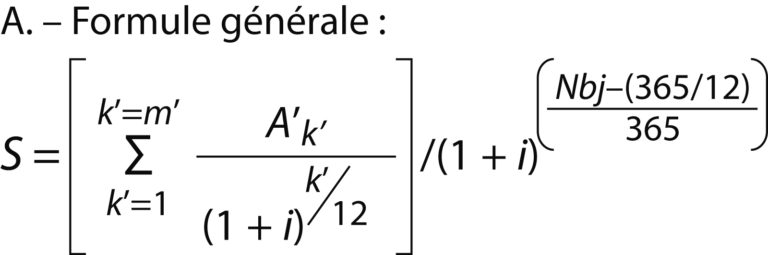

Si on veut y regarder de plus près et sans être mathématicien, il apparaît clairement que l’intégralité des formules, figurant en annexe du décret du 10 juin 2002, fait référence à une année présentant expressément 365 jours :

Ou :

En définitive, ces exemples annexés ne consacrent nullement l’application d’une année lombarde, mais imposent que les calculs soient toujours basés sur 365 jours.

C – Sur l’argument mathématique

L’erreur, tant des banques que de la doctrine en la matière, est d’observer, à partir du décret n° 2002-928, que :

1/12 = 30/360

Ainsi ils consacreraient le principe de la lombarde.

Néanmoins il ne faut pas oublier, aussi, que :

1/12 = 30,41666/365

C’est cette dernière formule qui est consacrée par la Cour de cassation, lors de l’application combinée des articles 1907 du Code civil, et L. 314-1 et R. 313-1 du Code de la consommation14. Ainsi ce qui est mathématiquement égal ne l’est pas toujours juridiquement.

Mais il est nécessaire de noter que le débat autour de ces calculs n’a d’importance que pour le calcul des intérêts intercalaires, notamment lors de la première échéance ou en cas de remboursement en cours d’une période. En effet la date de déblocage des fonds et la date du paiement des intérêts de la première échéance ne sont pas toujours simultanées ou séparées d’un mois, sans quoi il s’agirait d’une échéance pleine.

Par exemple, des fonds débloqués un 5 février, ne présentent pas toujours une échéance future 30 jours plus tard.

Dès lors que le nombre de jours les séparant n’est pas équivalent à 30 jours, l’usage de la méthode lombarde et de la méthode 365 jours présentent des différences, et apportent la preuve de l’abus profitable des banques.

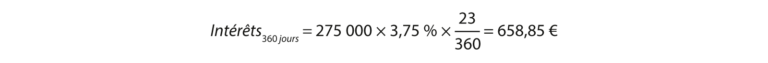

Exemples :

Les exemples traités se feront selon les indications suivantes :

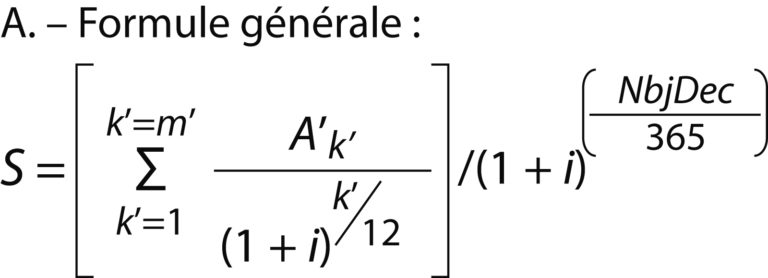

Capital emprunté et débloqué en une fois : 275 000,00 €

Taux d’intérêt conventionnel : 3,75 %

Nombre de jours de la période : 23

Le montant des intérêts de la période se calcule selon la formule suivante :

Ainsi les intérêts de la période, sur la base d’un calcul de 365 jours :

Et sur 360 jours :

Le constat est frappant : les intérêts payés pour la même période initiale présentent une différence significative de montant.

Il existe d’autres hypothèses où le mois peut être fractionné et le calcul doit impérativement intervenir en jours et non plus en mois, ce qui rend totalement inefficace la démonstration mathématique. Tel est le cas en présence d’une vente en l’état futur d’achèvement, nécessitant des paiements au fur et à mesure de l’avancée des travaux. Tel est encore le cas dans l’hypothèse d’un remboursement anticipé du prêt, notamment en cas de renégociation auprès d’un nouveau prêteur. Ainsi, un grand établissement du boulevard des Italiens écrit-il à ses clients : le montant à rembourser sera égal à XXX € après l’échéance du mois, étant précisé qu’un intérêt journalier sera pratiqué au-delà de cette date jusqu’à complet remboursement. Il suffit d’une simple règle de trois pour constater que cet intérêt journalier est calculé sur la base d’une année lombarde.

En déclarant que la notion de « mois normalisé »15 équivaut à l’application de la méthode lombarde, certains auteurs nient la réalité pratique : souvent, il existe un écart entre la date de signature du prêt, la remise effective des fonds, et la date du paiement de la première échéance. Dans ces cas fréquents, l’écart ne sera pas toujours égal à 30 jours.

Si on pousse la lecture du décret jusqu’au bout, on constate que l’exemple 5 bis accessible dans le facsimilé publié au JO le 11 juin 2002, précise que la première échéance peut être calculée en représentant le nombre de jours entre la date réelle de mise à disposition des fonds, et la date théorique de mise à disposition des fonds. Ce nombre de jours n’est pas forcément égal à 30. Le même exemple 5 bis ne fait nulle part référence à une année de 360 jours mais comme les autres exemples, il impose de calculer les intérêts sur une année de 365 jours.

Dans sa chronique16, Jérôme Lasserre-Capdeville décèle une évolution des juges du fond. Si pour la plupart17, ils se montrent enclins à respecter la jurisprudence de la Cour de cassation maintes fois répétée18, il semble que la cour d’appel de Paris adopte « des positions de plus en plus rigoureuses »19 en reprenant le raisonnement « mathématique » de Gérard Biardaud. Ainsi, dans un autre arrêt, la cour d’appel de Paris considère qu’« aux termes de l’article R. 313-1 du Code de la consommation, les intérêts sont calculés à partir d’une année de 365 jours et de 12 mois normalisés de 30,41666 jours ce qui aboutit au même résultat mathématique qu’en retenant une année de 360 jours et 12 mois de 30 jours, de sorte que la critique formulée de ce chef n’est pas fondée ».

Outre les réserves déjà formulées contre cette apparente rigueur mathématique, nous partageons l’analyse de Jérôme Lasserre-Capdeville qui constate que « les juges parisiens la fondent sur l’ancien article R. 313-1 du Code de la consommation. Pourtant cet article n’a pas vocation à jouer ici : il ne s’adresse qu’au calcul du TEG (ainsi qu’à la communication du taux de période et de la durée de la période). Il ne porte en aucune manière sur le taux conventionnel. Il n’est donc pas logique que la cour d’appel de Paris l’invoque pour justifier sa jurisprudence ».

Au final, la question demeure : sur le fondement de l’article 1907 du Code civil, un professionnel du crédit peut-il délibérément tromper un consommateur sur l’étendue de ses obligations afin de réaliser des profits sans cause ?

D – Le calcul sur la base d’une année lombarde, « une pratique bancaire déviante »

La lecture comparée de l’article « Rejet de l’année lombarde : une dérive inquiétante », au Recueil Dalloz 2017, par Gérard Biardeaud, et de son livre Les calculs financiers du juriste aux éditions Berger-Levrault, est révélatrice d’une méprise de la doctrine sur la question.

En effet dans son ouvrage l’auteur écrit : « Mais bien souvent dans la pratique, plus d’un mois sépare le versement des fonds et le début des remboursements. Le prêteur ne fait pas cadeau des jours supplémentaires laissés à l’emprunteur avant le premier paiement, et revoit à la hausse le montant des mensualités indiquées sur le contrat, pour répartir les intérêts intercalaires sur la durée du crédit. Le calcul du prêteur doit toutefois s’effectuer dans le strict respect du taux annoncé sur le contrat, à peine de nullité de la convention d’intérêts (Cass. 1re civ., 9 juill. 2015, n° 14-14121). Le décret n° 2002-928 prescrit, avec l’exemple 5 bis, la marche à suivre (voir n° 35) ».

L’auteur poursuit quelques pages plus loin : « Des pratiques bancaires déviantes. Les établissements prêteurs ne se préoccupent guère des prescriptions de l’exemple 5 bis ; la pratique bancaire privilégie le taux quotidien proportionnel, et un calcul avantageux des jours intercalaires (pour reprendre les éléments de l’exemple 5 bis, le prêteur retiendra la différence entre la date théorique de paiement et la première mensualité le 15 octobre et la date réelle de ce paiement le 31 octobre : 31-15 = 16 jours) ; la pratique utilise aussi l’année bancaire de 360 jours, au détriment de l’année civile de 365 ou 366 jours (voir n° 63), ce que condamne pourtant la Cour de cassation ».

« Des pratiques bancaires déviantes », le nom de ce paragraphe n’est pas à négliger. En effet l’auteur attribue lui-même cet adjectif aux comportements douteux de certaines banques et souligne, au passage, que ce comportement ne constitue ni une négligence ni une facilité mais un « calcul avantageux » réalisé par le prêteur à son avantage sans que l’emprunteur n’en ait la moindre connaissance.

III – L’argument subjectif sur l’utilité, l’augmentation du contentieux et une possible ruine des établissements bancaires

L’opposition de la doctrine bancaire soulève un problème tenant tant à une légitimation d’une faute lucrative au profit des banques (A), qu’à une opposition avec la position de la Cour de cassation, laquelle s’appuie sur le protocole n° 1 de la Convention européenne des droits de l’Homme (B), et aujourd’hui largement reprise par la jurisprudence (C).

A – La doctrine bancaire venant en défenseur des banques

Une partie existante de la doctrine considère à ce jour, et de manière surprenante, que le calcul des intérêts bancaires, serait « compliqué » et « inutile », car le taux conventionnel serait « quasi identique au taux lombard »20.

Plus encore, certains opposent même une possible « explosion du contentieux » qui conduirait à la ruine des établissements bancaires21.

Arrêtons-nous un instant sur l’argument d’autorité relatif à la compétitivité des banques françaises entravées dans leur développement. Le risque contentieux représente en effet un risque systémique : la grande majorité des banques continuent à pratiquer l’année lombarde de telle sorte que ce sont de 1 à 2 millions de contrats de prêts immobiliers qui sont, à ce jour, contaminés22. En cas d’explosion des contentieux et compte tenu de la sanction appliquée, ce sont plusieurs milliards que pourraient perdre les banques. Si le risque systémique est patent, il présente une double caractéristique remarquable :

-

d’une part, il est diffus. Il se trouve réparti sur la plupart des établissements de crédit et sur un nombre considérable de crédits immobiliers. Cette division est un gage d’immunité pour les banques. En effet, il est peu probable qu’une armée de clients mécontents se lève en masse et fasse trembler les banques, comme peuvent le faire certains hedge-funds23 ou certains États souverains (la BNP a payé une amende de 8 milliards d’euros au gouvernement américain24). Malgré la faiblesse de ce risque, il semble que certains commissaires aux comptes particulièrement prudents et avisés aient recommandé à certains établissements de prévoir une provision spécifique pour faire face à ce risque de contentieux de masse. Les autorités de contrôle auraient intérêt à s’inspirer de la cindynique industrielle pour anticiper la réalisation de tels événements où la puissance de l’impact est inversement proportionnelle à la probabilité de réalisation25 ;

-

d’autre part, le risque systémique constitue un risque assumé. En effet, comme nous allons le voir en étudiant la faute lucrative, les établissements de crédit sont pleinement conscients de la violation de la loi mais, forts de leur influence auprès des autorités, ils pensent, au final, faire supporter ce risque aux emprunteurs, qu’ils n’hésitent déjà pas à culpabiliser, en sollicitant, en dernier recours, une loi de validation pour casser la jurisprudence de la Cour de cassation26. Ainsi, ceux qui se complaisent à donner des leçons n’hésitent pas à faire changer les règles du jeu lorsque leurs intérêts financiers sont attaqués.

B – La caractérisation d’une faute lucrative

« Ce calcul compliqué serait bien inutile, car le taux conventionnel serait quasi identique au taux lombard »27. Cet argument n’est nullement recevable. En effet, les établissements bancaires et de prêt sont tout à fait compétents et disposent des outils nécessaires pour respecter la législation. Le cœur de la banque est le crédit et la sécurité juridique, son compagnon nécessaire. En ne respectant pas sciemment des obligations légales connues depuis la directive de 1998 (soit presque 20 ans !), le comportement des banques interroge. En 20 ans, la jurisprudence de la Cour de cassation aidant, elles avaient les moyens techniques et financiers de modifier leurs contrats et leurs algorithmes de calcul pour se mettre en conformité avec la loi. Mais en 20 ans, elles ont préféré continuer à jouer avec le feu, tout en dissimulant leurs agissements et en demandant à des juristes talentueux de couvrir leurs errements sous d’astucieux raisonnements.

L’astuce suprême consiste à reconnaître à contrecœur, qu’effectivement, le client est lésé mais de quelques euros, cela ne change presque rien pour lui.

Mais pour la banque, ce petit peu, multiplié par le nombre de contrats de prêts concernés (entre 600 000 et 900 000 nouveaux prêts chaque année) multiplié encore par la durée permet aux banques de se partager des revenus occultes représentant plusieurs centaines de millions, voire quelques milliards d’euros sur les 20 dernières années.

Dans le cadre d’un calcul économique accessible à un élève de CM2, le choix est donc le suivant : prendre le risque de quelques dossiers contentieux épars qui me coûteront 1 € tout en continuant à engranger chaque année 10 000 € ou renoncer à encaisser 9 999 € car le coût de la sanction de mon comportement dolosif est décidément abordable. Quand on connaît le principe de l’aléa moral, on voit bien de quel côté la décision sera prise.

En droit, un tel comportement porte un nom, c’est la faute lucrative.

Selon Maurice Nussenbaum28, la faute lucrative se définit en effet comme « une faute dont les avantages retirés par celui qui l’a commise dépassent les réparations imposées par les tribunaux ». Par ailleurs, le rapport sénatorial29 de Laurent Béteille et Richard Yung précisent que la faute lucrative permet « de réaliser un enrichissement que la seule réparation du dommage n’est pas à même de réprimer ».

De son côté, Godefroy de Moncuit précise que « notre droit ne semble s’intéresser qu’au dommage, peu importe le comportement malicieux du responsable qui, en provoquant le dommage, réalise un profit. Dès lors, la responsabilité civile crée une logique dans laquelle les fautifs seraient très coupables mais peu responsables. Au lieu de sanctionner efficacement les comportements malhonnêtes et délibérés, elle encourage leur commission ».

Si les banques persévèrent dans leur volonté de violer délibérément la loi, il ne faut pas s’étonner que la Cour de cassation, dans sa grande sagesse, continue à sanctionner sévèrement la pratique de l’année lombarde. À défaut d’une réelle consécration des dommages et intérêts punitifs, c’est en effet le seul outil de politique jurisprudentielle dont dispose la haute juridiction pour se faire entendre.

C – Une sanction non-disproportionnée au sens du protocole n° 1 de la Convention européenne des droits de l’Homme

L’argument de la ruine des établissements de crédit étant hautement improbable, les banques ont essayé d’utiliser la Convention européenne des droits de l’Homme à leur profit pour tenter de limiter les effets d’une sanction qu’elles qualifiaient de disproportionnée.

Par son arrêt du 12 janvier 2016 (n° 14-15203)30, la Cour de cassation a rejeté cet argument. La haute juridiction a, en effet, considéré que ladite sanction ne constitue pas une atteinte disproportionnée au droit des établissements bancaires. Hugo Barbier31 ainsi que les motifs de la Cour de cassation, nous éclairent en indiquant que cette décision est fondée, non pas sur une question de droit de la responsabilité, mais « sur l’absence de consentement de l’emprunteur au coût global du prêt »32.

D – Une jurisprudence aujourd’hui largement reprise devant les tribunaux

À ce jour, cette jurisprudence du 12 janvier 2016 (n° 14-15203), a été reprise par les juges de la cour d’appel de Paris dans trois arrêts des 12 et 27 janvier, ainsi qu’un arrêt du 23 mars 2017 (CA Paris, 23 mars 2017, nos 15-00721, 215-17, 16-2017)33. Ces arrêts confirment la sanction de déchéance du taux d’intérêt et d’une substitution par le taux d’intérêt légal au jour de la conclusion du contrat, laquelle n’est pas disproportionnée face à l’erreur formelle commise par la banque, conformément au protocole n° 1 de la Convention européenne des droits de l’Homme.

Ainsi la déchéance des stipulations d’intérêts conventionnels et la substitution par le taux légal à la date de signature du contrat, constituent, par-delà la réparation du préjudice, la sanction d’une pratique illicite, lucrative et systématique.

Pour conclure, les banques doivent accepter de rentrer dans le rang et de respecter la loi ou de subir les conséquences pécuniaires de leurs comportements.

Les outils informatiques et juridiques modernes permettent de mettre fin à l’isolement des clients face à des puissances habituées des tribunaux. L’action collective (sous la forme d’une action conjointe ou d’une action de groupe) peut devenir une source de régulation des relations économiques entre un partenaire hégémonique et une multitude d’acteurs économiques isolés et sans lien entre eux. Une ère nouvelle commence. Si les consommateurs pouvaient être qualifiés de « particules élémentaires » isolées et dépourvues de pouvoir, les outils modernes autorisent de les associer dans de vastes accélérateurs de particules virtuels. Les banques qui ont été les premières cibles devraient en prendre conscience, de même que les autres acteurs industriels ou les institutions publiques : les consommateurs éparpillés et endormis pourraient bien se rassembler et se réveiller en citoyens avertis.

Notes de bas de pages

-

1.

Legeais D., « Sanction des TEG et des taux de période érronés », RTD com. 2017, p. 152.

-

2.

Biardeaud G., « Rejet de l’année lombarde : une dérive inquiétante », D. 2017, p. 116.

-

3.

Avena-Robardet V., « Feu l’année bancaire de 360 jours », D. 2006, p. 439 : « La prise en compte d’une année amputée de quelques jours pour le calcul des intérêts résulte d’un usage bancaire séculaire qui puise son origine en Lombardie, au Moyen Âge. À l’origine, les calculettes n’existant pas, cette pratique trouvait son fondement dans la difficulté de calculer avec un diviseur de 365 ou 366 jours. Or, l’usage d’une année bancaire réduite à 360 jours a pour conséquence évidente de majorer la rémunération du banquier et, corrélativement, d’augmenter le coût pour l’emprunteur ».

-

4.

Cass. com., 10 janv. 1995, n° 91-21141 : JCP E 2014, 1353 ; D. 1995, p. 229 – Cass. com., 18 mars 1997, n° 94-22216 : Juris-Data n° 1997-001413 – Cass. 1re civ., 6 avr. 2016, n° 15-15.932 : Juris-Data n° 2016-006585.

-

5.

Bordenave A., « L’année bancaire en voie de disparition », Lexbase Hebdo n° 346, juill. 2013.

-

6.

Cass. 1re civ., 19 juin 2013, n° 12-16651, FS-PBI, Jean-Jacques P. c/ Sté CEGC : Raymond G., « Calcul du taux effectif global sur l’année civile », Contrats, conc. consom. nov. 2013, comm. 252 ; Avena-Robardet V., Dalloz actualité, juill. 2013.

-

7.

Cass. com., 17 janv. 2006, n° 04-11100 : JCP E 2006, 2658, spéc. n° 47, note Mathey G.

-

8.

Cass. 1re civ., 19 juin 2013, n° 12-16651.

-

9.

Crédot F. J. et Samin T., « Prêt consenti à un consommateur ou non-professionnel. Taux d’intérêt conventionnel. Calcul sur la base de l’année civile », RD bancaire et fin. nov. 2013, comm. 185.

-

10.

http://www.leguevaques.com/Evolution-du-taux-d-interet-legal-compare-au-taux-contractuel-moyen-sur-les-prets-immobiliers-2010-2016_a264.html.

-

11.

Biardaud G., « Rejet de l’année lombarde : une dérive inquiétante », D. 2017, p. 116 et s.

-

12.

C. civ., art. 1163.

-

13.

https://www.legifrance.gouv.fr/Droit-francais/Guide-de-legistique/III.-Redaction-des-textes/3.2.-Organisation-du-texte/3.2.3-Annexes.

-

14.

Cass. 1re civ., 19 juin 2013, n° 12-16651.

-

15.

Biardaud G., « Rejet de l’année lombarde : une dérive inquiétante », D. 2017, p. 116 et s.

-

16.

JCP E 2017, 1446, spéc. nos 30-34.

-

17.

CA Douai, 3 nov. 2016, n° 16/00338 ; CA Metz, 6 avr. 2017, n° 15/00415 : Juris-Data n° 2017-008185 – CA Lyon, 18 mai 2017, n° 16/02196 : Juris-Data n° 2017-009739.

-

18.

Cass. 1re civ., 17 juin 2015, n° 14-14326 : RD bancaire et fin. 2015, comm. 182 – Cass. 1re civ., 15 juin 2016, n° 15-16498 : Juris-Data n° 2016-011842.

-

19.

CA Paris, 13 janv. 2017, n° 15/15820 : Juris-Data n° 2017-002006 – CA Paris, 24 mars 2017, n° 15/14551 : Juris-Data n° 2017-006384.

-

20.

Biardeaud G., op. cit., p. 116.

-

21.

Biardeaud G., op. cit., D. 2017, p. 118.

-

22.

« “L’année lombarde”, cible des actions collectives », Grandin de l’Eprevier J., Le Monde Économie & Entreprise, vendredi 17 juin 2016.

-

23.

https://www.banque-france.fr/fileadmin/user_upload/banque_de_france/archipel/publications/bdf_rsf/etudes_bdf_rsf/bdf_rsf_10_etu_5.pdf.

-

24.

http://www.lemonde.fr/economie/article/2015/05/01/la-bnp-paribas-formellement-condamnee-a-une-amende-record-aux-etats-unis_4626207_3234.html.

-

25.

Toulouse a payé le prix fort de la gestion du risque par une approche déterministe opposée à une approche probabiliste. Avec l’explosion de l’usine AZF, la probabilité extrêmement faible d’un tel accident industriel devait être corrigée par la puissance d’un tel événement.

-

26.

Par exemple, l’article 87-1 de la loi du 12 avril 1996 validant des offres de prêts immobiliers considérées comme irrégulières ou bien, dans le dossier DEXIA, la loi n° 2014-844 du 29 juillet 2014 relative à la sécurisation des contrats de prêts structurés souscrits par les personnes morales de droit public.

-

27.

Biardeaud G., « Rejet de l’année lombarde : une dérive inquiétante », D. 2017.

-

28.

https://www.lesechos.fr/21/04/2011/LesEchos/20917-044-ECH_comment-mieux-punir-les-fautes-lucratives--.html.

-

29.

Rapp. Sénat n° 296, par Béteille L. et Yung R.

-

30.

Cass. com., 12 janv. 2016, n° 14-15203.

-

31.

Barbier H., « Quand la liberté du créancier de choisir la sanction contractuelle échappe au contrôle de proportionnalité », RTD civ. 2016, p. 356.

-

32.

Cass. com., 12 janv. 2016, n° 14-15203.

-

33.

CA Paris, 12 janv. 2017, n° 15/00721 ; CA Paris, 27 janv. 2017, n° 215-17 ; CA Paris, 23 mars 2017, n° 16/2017.