Rappel de l’importance de la protection des fonds pour les établissements de monnaie électronique

Les établissements de monnaie électronique sont tenus de protéger les fonds reçus en contrepartie de l’émission de monnaie électronique. S’ils ne sont plus en mesure d’assurer cette protection, l’Autorité de contrôle prudentiel et de résolution peut prendre des mesures conservatoires énoncées à l’article L. 612-33 du Code monétaire et financier.

ACPR, 8 juill. 2021, Wari Pay, à consulter : https://lext.so/_f2DXJ

Le 8 juillet 2021, l’Autorité de contrôle prudentiel et de résolution (ACPR) a publié une décision prenant effet le 5 juillet 2021 mettant en lumière l’importance de la protection des fonds de la clientèle pour les établissements de monnaie électronique1. Au cas d’espèce, l’ACPR a constaté qu’un établissement de monnaie électronique disposait d’une garantie pour protéger les fonds de ses clients collectés en contrepartie de l’émission de monnaie électronique prenant fin le 11 juillet 2021. Dans ce contexte, l’autorité a estimé que « les intérêts des [clients de l’établissement], qui ne seront plus couverts par cette garantie, sont susceptibles d’être compromis » et a décidé de prendre une mesure conservatoire conformément à l’article L. 612-33 du Code monétaire et financier.

La présente note entend faire connaître cette mesure.

Le marché de la monnaie électronique. Le marché des paiements a évolué, notamment à la suite de l’entrée en vigueur des directives sur les services de paiement et sur la monnaie électronique. Ces textes européens, transposés en droit français, ont mis fin au monopole bancaire et ont permis l’émergence de nouveaux acteurs (établissements de paiement et établissements de monnaie électronique) proposant une nouvelle offre de services liés au paiement2. C’est dans ce cadre que s’inscrit la monnaie électronique. Il s’agit, selon la Commission européenne, d’une alternative aux espèces, permettant aux utilisateurs de réaliser des paiements à coût réduit3.

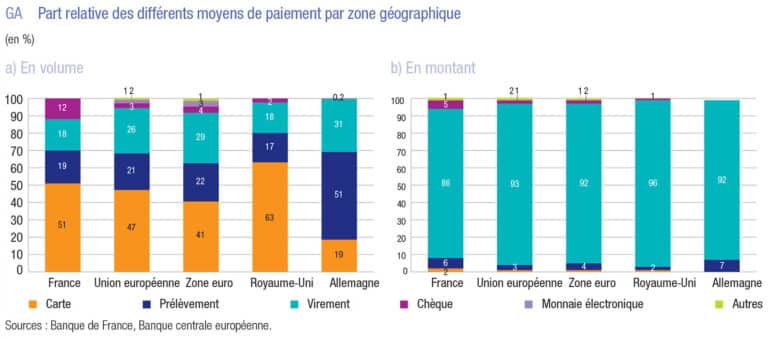

Le rapport 2016 du Comité national des paiements scripturaux (CNPS) montre que la part de la monnaie électronique en Europe est limitée, représentant 2 % en termes de volume4. Toutefois, ces données doivent être lues en ayant à l’esprit que les établissements de monnaie électronique peuvent également – s’ils sont agréés en ce sens – fournir des services de paiement.

Part relative des différents moyens de paiement par zone géographique, 2016

DR

I – Rappel général sur les établissements de monnaie électronique

Agrément. Les législateurs français et européen ont conditionné l’émission de monnaie électronique à l’obtention d’un agrément5. En d’autres termes, les législateurs ont instauré une barrière légale à l’entrée de ce marché.

Pour délivrer l’agrément, l’ACPR analyse notamment l’activité et la gouvernance du demandeur, la structure de son capital social, l’adéquation du contrôle interne et des dispositifs à même d’assurer la sécurité des services fournis, ainsi que la protection des données de paiement sensibles6.

En outre, au cours de cette analyse, l’autorité porte son attention sur les modalités de protection des fonds reçus en contrepartie de l’émission de monnaie électronique7.

À notre sens, l’agrément ne doit pas être vu comme une finalité. Au contraire, il s’agit d’une première étape, indispensable pour tout établissement qui entend œuvrer dans le secteur de la monnaie électronique8. C’est à « partir de la prise d’effet de l’agrément (…) [que] les entités entrent dans le périmètre des contrôles permanent et sur place » de l’ACPR9. Dans ce cadre, les établissements doivent satisfaire à tout moment aux conditions de leur agrément10.

II – Les modalités de protection des fonds

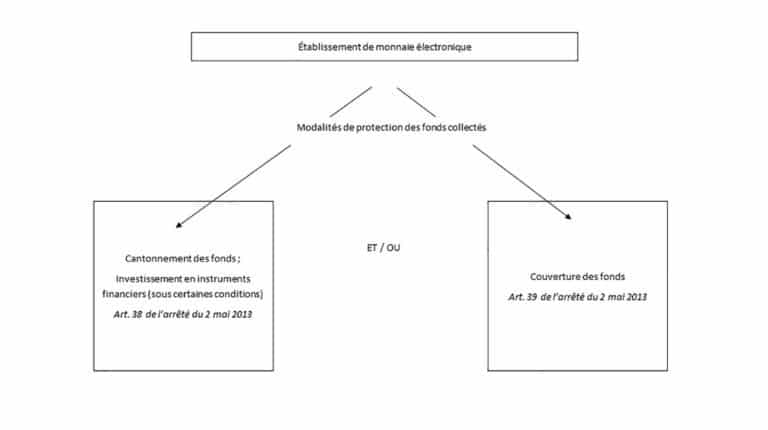

Une liberté de choix. La réglementation permet aux établissements de monnaie électronique de choisir une méthode de protection des fonds parmi :

(i) le cantonnement des fonds et – sous certaines conditions – l’investissement en instruments financiers11 ou (ii) la couverture des fonds12.

L’article 37 de l’arrêté du 2 mai 2013 portant sur la réglementation prudentielle des établissements de monnaie électronique précise que lesdits établissements peuvent « combiner ces deux méthodes selon des critères préalablement définis et communiqués à l’Autorité de contrôle prudentiel et de résolution ». En outre, cet article souligne que « tous les fonds collectés en contrepartie de l’émission de monnaie électronique par les établissements assujettis sont pris en compte ».

Établissement de monnaie électronique

Anthony Aranda Vasquez

III – Risques pour l’établissement de monnaie électronique qui ne parvient pas à protéger les fonds collectés

Une décision basée sur la protection des intérêts de la clientèle. En l’espèce, l’ACPR a interdit temporairement, en vertu de l’article L. 612-33 du Code monétaire et financier, à l’établissement de monnaie électronique d’exercer ses activités d’émission de monnaie électronique. Nous comprenons cette mesure conservatoire à la lecture du Code monétaire et financier, qui prévoit que les fonds collectés par l’établissement de monnaie électronique sont protégés tant que la monnaie électronique est en circulation13 et au regard des impératifs liés à la protection de la clientèle.

La lecture de l’article L. 612-33 du Code monétaire et financier nous apprend que la décision aurait pu être plus lourde puisque l’ACPR peut prendre d’autres mesures (notamment exiger la cession d’activités).

Une décision temporaire. L’interdiction prononcée par l’autorité est temporaire et pourra être levée « lorsque [l’établissement] aura pu justifier auprès de l’Autorité de contrôle prudentiel et de résolution avoir mis en place un nouveau dispositif de protection des fonds de sa clientèle conforme aux exigences posées par les dispositions de l’article L. 526-33 du Code monétaire et financier ».

Notes de bas de pages

-

1.

ACPR, 8 juill. 2021, Wari Pay, https://lext.so/_f2DXJ.

-

2.

CNPS, Stratégie nationale des moyens de paiements scripturaux 2019-2024, févr. 2019.

-

3.

https://lext.so/o8nus7.

-

4.

CNPS, Rapport du Comité national des paiements scripturaux, Premier bilan, 2016.

-

5.

C. mon. fin., art. L. 526-7 ; et PE et Cons. UE, dir. n° 2009/110/CE, art. 2, 1).

-

6.

V. C. mon. fin., art. L. 526-8 et s. ; et A., 2 mai 2013, art. 2, portant sur la réglementation prudentielle des établissements de monnaie électronique.

-

7.

A., 2 mai 2013, art. 2, 4°.

-

8.

Notons qu’une entité peut également agir en tant que distributeur pour le compte d’un établissement de monnaie électronique.

-

9.

Nous reprenons à notre compte les mots de M. Édouard Fernandez-Bollo relatifs aux dispositifs préventifs en matière de LCB-FT et de gel des avoirs (TRACFIN, Lettre d’information n° 17, févr. 2019).

-

10.

C. mon. fin., art. L. 526-12.

-

11.

C. mon. fin., art. L. 526-32 ; et A., 2 mai 2013, art. 38.

-

12.

C. mon. fin., art. L. 526-32 ; et A., 2 mai 2013, art. 39.

-

13.

C. mon. fin., art. L. 526-32. V. également l’article 38 de l’arrêté du 2 mai 2013 qui dispose que « la justification du respect de cette obligation doit pouvoir être fournie à tout moment ».

Référence : AJU001q6