Loi PACTE : point d’étape sur la rémunération des administrateurs de sociétés anonymes et de sociétés par actions simplifiées

La loi PACTE introduit la possibilité, pour les sociétés anonymes et les sociétés par actions simplifiées, de rémunérer les administrateurs en leur attribuant des bons de souscription de parts de créateur d’entreprise (BSPCE). Au cours du processus législatif, le dispositif relatif à la rémunération des administrateurs a été affiné. Le présent article vise à faire un point d’étape sur ces avancées.

Introduction. La rémunération des mandataires sociaux est un sujet qui revient fréquemment au premier plan des sujets intéressant la gouvernance. Récemment, le sujet a fait la une de l’actualité en raison de la somme qui devrait être versée1 par la société Technip FMC à son président-directeur général alors même que la société a subi une perte nette de près de 1,9 Md$ l’année dernière2.

La rémunération des mandataires sociaux, et plus particulièrement la rémunération des administrateurs, fait également l’objet de l’actualité législative.

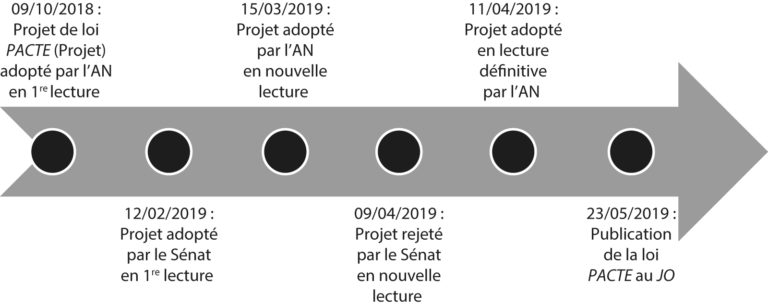

Le projet de loi PACTE et la rémunération des administrateurs. Le projet de loi relatif à la croissance et à la transformation des entreprises, plus communément connu comme le projet de loi PACTE, est un projet qui embrasse de nombreux pans du droit.

Enregistré à la présidence de l’Assemblée nationale le 19 juin 2018, il a fait l’objet de nombreuses discussions. La loi PACTE a été adoptée le 11 avril 2019 par l’Assemblée nationale et a été publiée au Journal officiel3.

DR

La loi PACTE traite notamment de la rémunération des administrateurs de sociétés4. Le projet initial a été modifié plusieurs fois par les parlementaires. Cet article a vocation à exposer les modifications apportées depuis le début du processus législatif. Il s’axe sur deux grands points5 : la terminologie applicable à la rémunération des administrateurs (I) et l’attribution de bons de souscription de parts de créateur d’entreprise aux administrateurs6 (II).

I – Jetons de présence, rétribution ou rémunération des administrateurs ?

La fin de la notion de jetons de présence. L’expression « jeton de présence » trouve ses origines dans une pratique du XIXe siècle consistant à remettre aux administrateurs un jeton métallique en contrepartie de leur présence aux séances du conseil d’administration. Bien que cette pratique ait disparu, l’expression a perduré et a été consacrée par la loi7.

Le projet de loi PACTE adopté en première lecture par l’Assemblée nationale proposait de modifier l’expression « jeton de présence » par l’expression « rétribution des administrateurs »8. Cette nouvelle terminologie n’a pas été retenue par le Sénat puisque le projet de loi PACTE adopté en première lecture par le Sénat supprime l’expression « jeton de présence »9. Cette suppression a été consacrée par l’Assemblée nationale en nouvelle lecture puis en lecture définitive10.

Rappelons qu’avant la loi PACTE, les administrateurs percevaient des jetons de présence dont le montant global avait été décidé par l’assemblée générale. Le conseil décidait ensuite de la répartition de ce montant global entre ses membres11. Ce processus n’a pas été modifié par ladite loi.

Application des modifications apportées par le projet de loi PACTE. L’article 61 bis A du projet de loi PACTE adopté en nouvelle lecture par l’Assemblée nationale modifie le Code de commerce de la manière suivante :

-

Article L. 225-45 du Code de commerce : « L’assemblée générale peut allouer aux administrateurs en rémunération de leur activité, une somme fixe annuelle que cette assemblée détermine sans être liée par des dispositions statutaires ou des décisions antérieures. Le montant de celle-ci est porté aux charges d’exploitation. Sa répartition entre les administrateurs est déterminée par le conseil d’administration. Lorsque le conseil d’administration n’est pas composé conformément au premier alinéa de l’article L. 225-18-1, le versement de la rémunération prévue au premier alinéa du présent article est suspendu. Le versement est rétabli lorsque la composition du conseil d’administration devient régulière, incluant l’arriéré depuis la suspension ».

-

Article L. 225-83 du Code de commerce : « L’assemblée générale peut allouer aux membres du conseil de surveillance, en rémunération de leur activité, une somme fixe annuelle que cette assemblée détermine sans être liée par des dispositions statutaires ou des décisions antérieures. Le montant de celle-ci est porté aux charges d’exploitation. Sa répartition entre les membres du conseil de surveillance est déterminée par ce dernier. Lorsque le conseil de surveillance n’est pas composé conformément au premier alinéa de l’article L. 225-69-1, le versement de la rémunération prévue au premier alinéa du présent article est suspendu. Le versement est rétabli lorsque la composition du conseil de surveillance devient régulière, incluant l’arriéré depuis la suspension ».

La rédaction des articles L. 225-45 et L. 225-83 du Code de commerce n’a pas évolué entre la version adoptée en nouvelle lecture par l’Assemblée nationale et la version définitivement adoptée et publiée12.

II – L’attribution de bons de souscription de parts de créateur d’entreprise (BSPCE) aux administrateurs

Présentation du dispositif adopté en première lecture par l’Assemblée nationale. Le projet de loi PACTE adopté en première lecture par l’Assemblée nationale vise à permettre aux administrateurs d’être rémunérés sous la forme de BSPCE13. En d’autres termes, le projet de loi PACTE étend le champ de personnes susceptibles de percevoir des BSPCE14. Ce point a fait l’objet de modifications ultérieures.

Présentation du dispositif adopté en première lecture par le Sénat. L’article 28 bis du projet de loi PACTE adopté en première lecture par l’Assemblée nationale a été augmenté par le Sénat des points suivants :

-

le prix de souscription de titres résultant de l’exercice de BSPCE peut, dans certains cas, faire l’objet d’une décote ;

-

le nouveau régime prévu à l’article 28 bis du projet de loi PACTE ne s’appliquera qu’aux BSPCE attribués à compter de la publication de la loi PACTE.

Présentation du dispositif adopté en nouvelle lecture par l’Assemblée nationale. L’article 28 bis du projet de loi PACTE adopté en première lecture par le Sénat a été modifié par l’amendement n° 1248 adopté en nouvelle lecture par l’Assemblée nationale. Cet amendement a une portée rédactionnelle. Il ne modifie pas le fond de l’article.

Précisons que la version adoptée en lecture définitive par l’Assemblée nationale puis publiée au Journal officiel n’apporte pas de modification de fond au projet adopté en nouvelle lecture par l’Assemblée.

|

Article 28 bis du projet de loi PACTE |

||

|

Assemblée nationale |

Sénat |

Assemblée nationale |

|

1re lecture(9/10/2018) |

1re lecture(12/02/2019) |

Nouvelle lecture(15/03/2019) |

|

Les ajouts ou modifications entre les projets de loi PACTE ont été mis en italique par nos soins |

||

|

I. – La section II du chapitre V du titre II du livre II du Code de commerce est ainsi modifiée : 1° Le premier alinéa de l’article L. 225-44 est complété par une phrase ainsi rédigée : « Ils peuvent toutefois être rémunérés sous la forme d’attribution de bons mentionnés au II de l’article 163 bis G du Code général des impôts » ; 2° Au premier alinéa de l’article L. 225-85, après la référence « L. 225-84 », sont insérés les mots « du présent code ou sous la forme d’attribution de bons mentionnés au II de l’article 163 bis G du Code général des impôts ». II. – L’article 163 bis G du Code général des impôts est ainsi modifié : 1° Le second alinéa du I est ainsi modifié : a) à la première phrase, après le mot « activité », sont insérés les mots « ou, le cas échéant, son mandat », b) à la seconde phrase, après les deux occurrences du mot « effectuée », sont insérés les mots « ou, le cas échéant, de la durée du mandat éventuellement exercé » ; 2° Après le mot « salarié », la fin du premier alinéa du II est ainsi rédigée « à leurs dirigeants soumis au régime fiscal des salariés et aux membres de leur conseil d’administration, de leur conseil de surveillance ou, en ce qui concerne les sociétés par actions simplifiées, de tout organe statutaire équivalent. » ; 3° Au deuxième alinéa du même II, les mots « et aux dirigeants soumis au régime fiscal des salariés » sont remplacés par les mots « aux dirigeants soumis au régime fiscal des salariés et aux membres du conseil d’administration, du conseil de surveillance ou, en ce qui concerne les sociétés par actions simplifiées, de tout organe statutaire équivalent ». |

I. – La section II du chapitre V du titre II du livre II du Code de commerce est ainsi modifiée : 1° Le premier alinéa de l’article L. 225-44 est complété par les mots « du présent code ou sous la forme d’attribution de bons mentionnés au II de l’article 163 bis G du Code général des impôts » ; 2° Au premier alinéa de l’article L. 225-85, après la référence « L. 225-84 », sont insérés les mots « du présent code ou sous la forme d’attribution de bons mentionnés au II de l’article 163 bis G du Code général des impôts ». II. – L’article 163 bis G du Code général des impôts est ainsi modifié : 1° Le second alinéa du I est ainsi modifié : a) à la première phrase, après le mot « activité », sont insérés les mots « ou, le cas échéant, son mandat », b) à la seconde phrase, après les deux occurrences du mot « effectuée », sont insérés les mots « ou, le cas échéant, de la durée du mandat éventuellement exercé » ; 2° Après le mot « salarié », la fin du premier alinéa du II est ainsi rédigée : « à leurs dirigeants soumis au régime fiscal des salariés et aux membres de leur conseil d’administration, de leur conseil de surveillance ou, en ce qui concerne les sociétés par actions simplifiées, de tout organe statutaire équivalent. » ; 3° Au deuxième alinéa du même II, les mots « et aux dirigeants soumis au régime fiscal des salariés » sont remplacés par les mots « aux dirigeants soumis au régime fiscal des salariés et aux membres du conseil d’administration, du conseil de surveillance ou, en ce qui concerne les sociétés par actions simplifiées, de tout organe statutaire équivalent » ; 4° (nouveau) La seconde phrase du premier alinéa du III est complétée par les mots « diminué le cas échéant d’une décote correspondant à la perte de valeur économique du titre depuis cette émission ». III (nouveau). – Les I et II du présent article s’appliquent aux bons de souscription de parts de créateur d’entreprise mentionnés à l’article 163 bis G du Code général des impôts attribués à compter de la publication de la présente loi. |

I. – La section II du chapitre V du titre II du livre II du Code de commerce est ainsi modifiée : 1° Le premier alinéa de l’article L. 225-44 est complété par les mots et une phrase ainsi rédigés « du présent code. Ils peuvent également se voir attribuer des bons mentionnés au II de l’article 163 bis G du Code général des impôts » ; 2° Le premier alinéa de l’article L. 225-85 est complété par une phrase ainsi rédigée : « Ils peuvent également se voir attribuer des bons mentionnés au II de l’article 163 bis G du Code général des impôts. » II et III. – (Non modifié)

|

Application des modifications apportées par la loi PACTE. Nous pouvons conclure de ce qui a été précédemment énoncé que la loi PACTE permet aux sociétés anonymes et aux sociétés par actions simplifiées d’émettre des BSPCE afin de rémunérer leurs administrateurs.

Le traitement fiscal de cette rémunération a été affiné au cours du processus législatif. Le régime mis en place par la loi PACTE est le suivant :

-

l’assemblée générale extraordinaire de la société fixe le prix d’acquisition des titres souscrits en exercice de BSPCE ;

-

si la société a procédé dans les 6 mois précédant à l’attribution du BSPCE à une augmentation de capital par émission de titres conférant des droits équivalents à ceux résultant de l’exercice de BSPCE, le prix d’acquisition est au moins égal au prix d’émission de ces titres. Le projet de loi PACTE permet de diminuer ce prix d’une décote correspondant à la perte de valeur économique du titre depuis cette émission.

La lecture de l’amendement15 à l’origine de ces ajouts nous apprend plusieurs choses sur la volonté du législateur :

-

le montant de la décote ne peut être supérieur à la perte de valeur économique des titres depuis l’augmentation de capital ;

-

dans le cas contraire, la fraction de la décote qui excéderait la perte précitée sera imposée entre les mains de l’attributaire suivant les règles de droit commun des traitements et salaires lors de la souscription des titres en exercice de BSPCE.

Ce nouveau régime apporte, à notre avis, une certaine souplesse en permettant notamment de faire correspondre le prix d’acquisition des titres souscrits en exercice de BSPCE au prix de marché. Il s’appliquera aux BSPCE attribués à compter du 23 mai 201916.

|

CGI, art. 163 bis G (tel que modifié par la loi PACTE) |

|

Les ajouts ou modifications ont été mis en italique par nos soins |

|

I. – Le gain net réalisé lors de la cession des titres souscrits en exercice des bons attribués dans les conditions définies aux II à III est imposé dans les conditions prévues à l’article 150-0 A et aux 1 ou 2 de l’article 200 A. Par dérogation aux dispositions du premier alinéa, le gain net précité est imposé dans les conditions prévues à l’article 150-0 A et au taux de 30 % lorsque le bénéficiaire exerce son activité ou, le cas échéant, son mandat dans la société dans laquelle il a bénéficié de l’attribution des bons depuis moins de 3 ans à la date de la cession. Pour l’appréciation du respect de cette durée, il est tenu compte, pour les bénéficiaires mentionnés au premier alinéa du II, de la période d’activité éventuellement effectuée ou, le cas échéant, de la durée du mandat éventuellement exercé au sein d’une filiale, au sens du deuxième alinéa du même II, et, pour les bénéficiaires mentionnés au même deuxième alinéa, de la période d’activité éventuellement effectuée ou, le cas échéant, de la durée du mandat éventuellement exercé au sein de la société-mère. II. – Les sociétés par actions peuvent attribuer des bons de souscription de parts de créateur d’entreprise, incessibles et émis dans les conditions prévues aux articles L. 228-91 et L. 228-92 du Code de commerce, aux membres de leur personnel salarié, à leurs dirigeants soumis au régime fiscal des salariés et aux membres de leur conseil d’administration, de leur conseil de surveillance ou, en ce qui concerne les sociétés par actions simplifiées, de tout organe statutaire équivalent. Elles peuvent également attribuer ces bons aux membres du personnel salarié, aux dirigeants soumis au régime fiscal des salariés et aux membres du conseil d’administration, du conseil de surveillance ou, en ce qui concerne les sociétés par actions simplifiées, de tout organe statutaire équivalent des sociétés dont elles détiennent au moins 75 % du capital ou des droits de vote. Pour l’application des deux premiers alinéas du présent II, les sociétés mentionnées au premier alinéa doivent respecter les conditions prévues aux 1 à 5. Les filiales mentionnées au deuxième alinéa doivent respecter ces mêmes conditions à l’exception de celle prévue au 2 : 1° La société doit être passible en France de l’impôt sur les sociétés ; 2° Le capital de la société doit être détenu directement et de manière continue pour 25 % au moins par des personnes physiques ou par des personnes morales elles-mêmes directement détenues pour 75 % au moins de leur capital par des personnes physiques. Pour la détermination de ce pourcentage, les participations des sociétés de capital-risque, des sociétés de développement régional et des sociétés financières d’innovation ne sont pas prises en compte à la condition qu’il n’existe pas de lien de dépendance au sens du 12 de l’article 39 entre la société bénéficiaire de l’apport et ces dernières sociétés. De même, ce pourcentage ne tient pas compte des participations des fonds communs de placement à risques, des fonds professionnels spécialisés relevant de l’article L. 214-37 du Code monétaire et financier dans sa rédaction antérieure à l’ordonnance n° 2013-676 du 25 juillet 2013 modifiant le cadre juridique de la gestion d’actifs, des fonds professionnels de capital investissement, des sociétés de libre partenariat, des fonds d’investissement de proximité ou des fonds communs de placement dans l’innovation. Il en est de même, dans les mêmes conditions, des participations détenues par des structures équivalentes aux sociétés ou fonds mentionnés aux deuxième et troisième phrases, établies dans un autre État membre de l’Union européenne ou dans un État ou territoire ayant conclu avec la France une convention fiscale qui contient une clause d’assistance administrative en vue de lutter contre la fraude ou l’évasion fiscale ; 3° La société n’a pas été créée dans le cadre d’une concentration, d’une restructuration, d’une extension ou d’une reprise d’activités préexistantes, sauf si elle répond aux conditions prévues par le I de l’article 39 quinquies H ; 4° Pour les sociétés dont les titres sont admis aux négociations sur un marché d’instruments financiers français ou étranger dont le fonctionnement est assuré par une entreprise de marché ou un prestataire de services d’investissement autre qu’une société de gestion de portefeuille ou tout autre organisme similaire étranger, ou sont admis aux négociations sur un tel marché d’un État partie à l’accord sur l’Espace économique européen, la capitalisation boursière de la société, évaluée selon des modalités fixées par décret en Conseil d’État, notamment en cas de première cotation ou d’opération de restructuration d’entreprises, par référence à la moyenne des cours d’ouverture des 60 jours de bourse précédant celui de l’émission des bons, est inférieure à 150 M€ ; 5° La société est immatriculée au registre du commerce et des sociétés depuis moins de 15 ans. II bis. – Par dérogation aux dispositions du II : 1° Lorsqu’elles ne remplissent plus les conditions mentionnées au II en raison du seul dépassement du seuil de capitalisation boursière de 150 M€, les sociétés concernées peuvent, pendant les 3 ans suivant la date de ce dépassement et sous réserve de remplir l’ensemble des autres conditions précitées, continuer à attribuer des bons ; 2° En cas de décès du bénéficiaire, ses héritiers peuvent exercer les bons dans un délai de 6 mois à compter du décès ; 3° Une société créée dans le cadre d’une concentration, d’une restructuration, d’une extension ou d’une reprise d’activités préexistantes peut attribuer des bons, sous réserve des conditions suivantes : a) toutes les sociétés prenant part à l’opération répondent aux conditions prévues aux 1 à 5 du II, b) le respect de la condition mentionnée au 4 du II est apprécié, à la suite de l’opération, en faisant masse de la capitalisation de l’ensemble des sociétés issues de l’opération qui répondent aux conditions du présent article, c) le respect de la condition mentionnée au 5 du II est apprécié, pour les sociétés issues de l’opération, en tenant compte de la date d’immatriculation de la plus ancienne des sociétés ayant pris part à l’opération ; 4° Dans le cas où une société attribue des bons aux personnes mentionnées au deuxième alinéa du II, le respect de la condition mentionnée au 4 du même II est apprécié en faisant masse de la capitalisation de la société attributrice et de celle de ses filiales dont le personnel a bénéficié de distributions de la part de la société attributrice au cours des 12 derniers mois. III. – Le prix d’acquisition du titre souscrit en exercice du bon est fixé au jour de l’attribution par l’assemblée générale extraordinaire, sur le rapport du conseil d’administration ou du directoire et sur le rapport spécial des commissaires aux comptes, ou, sur délégation de l’assemblée générale extraordinaire, par le conseil d’administration ou le directoire selon le cas. Il est au moins égal, lorsque la société émettrice a procédé dans les 6 mois précédant l’attribution du bon à une augmentation de capital par émission de titres conférant des droits équivalents à ceux résultant de l’exercice du bon, au prix d’émission des titres concernés alors fixé, diminué le cas échéant d’une décote correspondant à la perte de valeur économique du titre depuis cette émission. L’assemblée générale extraordinaire, qui détermine le délai pendant lequel les bons peuvent être exercés, peut déléguer selon le cas, au conseil d’administration ou au directoire, le soin de fixer la liste des bénéficiaires de bons de souscription de parts de créateurs d’entreprise. Dans ce cas, le conseil d’administration ou le directoire indique le nom des attributaires desdits bons et le nombre de titres attribués à chacun d’eux. IV. – Un décret précise les modalités d’application du présent article, notamment les obligations déclaratives incombant aux titulaires des bons et aux sociétés émettrices. |

Notes de bas de pages

-

1.

Cette somme s’élève à 15,3 M€. Elle correspond aux indemnités ajoutées aux salaires, aux actions de performance et à la retraite chapeau (Boisseau L. et De Calignon G., « La rémunération du patron de Technip FMC lors de son départ suscite un tollé », Les Échos, 21 mars 2019).

-

2.

La place de Paris s’est émue de ces conditions. Le haut comité de gouvernement d'entreprise (HCGE) et l’institut français des administrateurs (IFA) ont pris position sur ces conditions tout en rappelant que la société Technip FMC est une société de droit anglais, qui ne se réfère pas au Code AFEP-MEDEF.

-

3.

L. n° 2019-486, 22 mai 2019, relative à la croissance et la transformation des entreprises : JORF n° 0119, 23 mai 2019, texte n° 2.

-

4.

Pour une présentation du sujet, nous renvoyons le lecteur à notre précédent article : Aranda Vasquez A., « La rémunération des administrateurs des sociétés anonymes et le projet de loi PACTE », LPA 27 déc. 2018, n° 140s2, p. 6. V. égal. sur le projet de loi PACTE : Aranda Vasquez A., « Quelques remarques sur le gouvernement d’entreprise à l’aune du nouveau Code AFEP-MEDEF et du projet de loi PACTE », LPA 22 août 2018, n° 138f5, p. 5.

-

5.

La loi PACTE vise également la rémunération des administrateurs de manière « indirecte » à travers l’introduction du ratio d’équité (L. n° 2019-486, 22 mai 2019, art. 187) et l’habilitation du gouvernement à agir par voie d’ordonnance en vue de transposer la directive n° 2017/828/UE du 17 mai 2017 (Directive Droit des actionnaires).

-

6.

Sous le terme « administrateur » nous entendons les membres du conseil d’administration et les membres du conseil de surveillance.

-

7.

V. aussi Encyclopædia Universalis [en ligne], « Jeton de présence », note Rodet A.-P., consulté le 24 mars 2019, http://www.universalis.fr/encyclopedie/jeton-de-presence/ ; Boisseau L., « Comment sont fixés les jetons de présence des administrateurs », Les Échos, 24 déc. 2014.

-

8.

Projet de loi PACTE, adopté en première lecture par l’Assemblée nationale, art. 62 bis A.

-

9.

Projet de loi PACTE, adopté en première lecture par le Sénat, art. 62 bis A.

-

10.

Notons que le Sénat, en nouvelle lecture, a rejeté le projet de loi le 9 avril 2019.

-

11.

Il est notable que le Code AFEP-MEDEF énonce que « le mode de répartition de [la rémunération des administrateurs] dont le montant global est décidé par l’assemblée générale, est arrêté par le conseil d’administration. Il tient compte, selon les modalités qu’il définit, de la participation effective des administrateurs au conseil et dans les comités, et comporte donc une part variable prépondérante » (Code AFEP-MEDEF, art. 20.1).

-

12.

Il existe de très légères modifications d’ordre rédactionnel entre le projet de loi adopté en nouvelle lecture (art. 62 bis A) et la version définitive de la loi PACTE (art. 185).

-

13.

Projet de loi PACTE, adopté en première lecture par l’Assemblée nationale, article 28 bis.

-

14.

Aranda Vasquez A., « La rémunération des administrateurs des sociétés anonymes et le projet de loi PACTE », LPA 27 déc. 2018, n° 140s2, p. 6.

-

15.

Amendement du 31 janvier 2019, n° 786 rect.

-

16.

L. n° 2019-486, 22 mai 2019, art. 103, III.