Une donation faite en avancement de part successorale incorporée dans une donation-partage n’est pas soumise au rapport

Dans un arrêt rendu le 4 juillet 2018 par la première chambre civile de la Cour de cassation, les hauts magistrats considèrent qu’une donation consentie en avancement de part successorale puis réintégrée dans une libéralité partage échappe à tout rapport successoral.

Cass. 1re civ., 4 juill. 2018, no 16-15915

1. Un arrêt de principe. Il est bien connu que la loi multiplie les exceptions à la prohibition des pactes sur succession future dont la plus connue est sans conteste la donation-partage. L’arrêt rapporté démontre que le rapport aux donations incorporées à une libéralité-partage peut donner lieu à un important arrêt de principe1 qu’il convient d’approuver pleinement. Les faits ayant donné lieu à l’arrêt commenté peuvent se résumer de la manière suivante2. Par acte notarié du 31 juillet 1987, Jacqueline A. a fait donation en avancement d’hoirie à son fils Hubert de la somme de 450 000 francs, (68 602 €) employée par celui-ci pour l’acquisition, le 1er octobre 1987, d’un bien immobilier, au prix de 1 145 000 francs (174 554,12 €). Par la suite, il a été stipulé une donation-partage consentie le 16 juin 1992 par les époux A. X à leurs deux fils. Pour ce faire, il a été procédé par les donateurs à une incorporation de la donation antérieure consentie à titre d’avancement d’hoirie. À l’occasion du règlement de la succession, et c’est là le nœud gordien des partages, la discussion s’est concentrée sur le rapport successoral de la donation incorporée dans la donation-partage. Aux termes d’un arrêt rendu en date du 2 mars 2016, les juges aixois ont condamné le donataire à procéder au rapport de la valorisation de la donation de 1987 et ordonné une expertise immobilière sur le bien acquis3. La haute juridiction censure les juges de la cour d’appel d’Aix-en-Provence au visa de l’article 843 du Code civil en énonçant : « Qu’en statuant ainsi, alors qu’il ressortait de ses constatations que la donation du 31 juillet 1987 avait été incorporée dans la donation-partage du 16 juin 1992, de sorte qu’elle n’était plus soumise au rapport, la cour d’appel a violé le texte susvisé ». Selon une jurisprudence traditionnelle une donation-partage n’est jamais rapportable à la succession du donateur (I), tant et si bien que la Cour de cassation étend cette jurisprudence aux donations incorporées à une libéralité-partage (II).

I – L’absence de rapport successoral d’une donation-partage

2. Jurisprudence antérieure à la réforme du 23 juin 20064. S’appuyant sur une jurisprudence désormais classique qui exclut tout rapport successoral (A) en matière de donation-partage (B), la Cour de cassation censure les juges du fond au visa de l’article 843 du Code civil.

A – La notion de rapport successoral

3. Rapport en nature et rapport en valeur. L’institution du rapport successoral a pour objectif d’assurer l’égalité du partage entre les héritiers qui doivent rapporter, à la masse partageable, la libéralité qui est y soumise5. En matière de rapport, il convient de déterminer les personnes qui y sont soumises d’une part, et de fixer éventuellement l’indemnité de rapport due par le copartageant6. On sait que l’article 843 du Code civil dispose que : « Tout héritier, même ayant accepté à concurrence de l’actif, venant à une succession, doit rapporter à ses cohéritiers tout ce qu’il a reçu du défunt, par donations entre vifs, directement ou indirectement ; il ne peut retenir les dons à lui faits par le défunt, à moins qu’ils ne lui aient été faits expressément hors part successorale. Les legs faits à un héritier sont réputés faits hors part successorale, à moins que le testateur n’ait exprimé la volonté contraire, auquel cas le légataire ne peut réclamer son legs qu’en moins prenant ». Il en résulte que l’égalité étant l’âme des partages, tout héritier acceptant est tenu de rapporter à ses cohéritiers ce qu’il a reçu par donation entre vifs. En principe, selon les dispositions de l’article 858 du Code civil : « Le rapport se fait en moins prenant, sauf dans le cas du deuxième alinéa de l’article 845. Il ne peut être exigé en nature, sauf stipulation contraire de l’acte de donation. Dans le cas d’une telle stipulation, les aliénations et constitutions de droits réels consenties par le donataire s’éteindront par l’effet du rapport à moins que le donateur n’y ait consenti ». En conséquence, le règlement de l’indemnité de rapport se fait « en valeur en moins prenant » et par exception à ce principe le rapport se fait en nature.

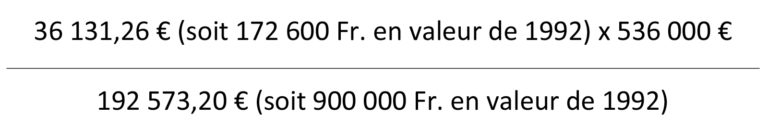

4. Évaluation de l’indemnité de rapport. L’article 860 du Code civil dispose que : « Le rapport est dû de la valeur du bien donné à l’époque du partage, d’après son état à l’époque de la donation. Si le bien a été aliéné avant le partage, on tient compte de la valeur qu’il avait à l’époque de l’aliénation. Si un nouveau bien a été subrogé au bien aliéné, on tient compte de la valeur de ce nouveau bien à l’époque du partage, d’après son état à l’époque de l’acquisition. Toutefois, si la dépréciation du nouveau bien était, en raison de sa nature, inéluctable au jour de son acquisition, il n’est pas tenu compte de la subrogation. Le tout sauf stipulation contraire dans l’acte de donation. S’il résulte d’une telle stipulation que la valeur sujette à rapport est inférieure à la valeur du bien déterminé selon les règles d’évaluation prévues par l’article 922 ci-dessous, cette différence forme un avantage indirect acquis au donataire hors part successorale ». Au cas d’espèce, les juges du fond avait considéré qu’en application de l’article 860-1 du Code civil, lorsque la somme objet de la donation a servi à acquérir un bien, le rapport est dû de la valeur de ce bien, dans les conditions fixées à l’article 860 du même code, le rapport se calculant sur la base de la valeur actuelle du bien immobilier constituant le domicile de M. Hugues X, au prorata du montant de la donation, par rapport au prix d’acquisition de l’immeuble du 16 juin 1992 ; que le rapport d’expertise en date du 26 juin 2015, dont les conclusions ne sont pas discutées par M. Hugues X, établit que la valeur actuelle de l’immeuble situé (…) est de 536 000 €, sans que ne soit pris en compte le montant des travaux de reprise des désordres sur le bien, nécessaire à la conservation de l’immeuble ; qu’en conséquence M. Hugues X doit rapporter à la succession de Jacqueline A. veuve X, au titre de la donation indirecte dont s’agit, la somme de 102 192,88 €, se décomposant comme suit :

DR

5. Explications. L’article 860, alinéa 1, du Code civil fixe le principe de base de l’évaluation de l’indemnité de rapport qui est dû de la valeur du bien donné à l’époque du partage, d’après son état à l’époque de la donation. Il s’agit de la théorie de la dette de valeur dont un auteur affirme, non sans détour, qu’en cas de vente du bien donné « le gratifié supporte donc la variation de valeur, alors que les biens ne sont plus dans son patrimoine. Inversement, en cas de dépréciation, le gratifié est avantagé, l’indemnité de réduction étant d’autant plus limitée »7. Par ailleurs, l’article 860 alinéa 1 du Code civil s’impose aux juges du fond tant et si bien qu’encourt la censure, le fait de fixer à un certain montant, en vue de leur rapport, la valeur d’un terrain donné le 20 octobre 1971 à M. Jean-Claude X et celle d’une maison donnée le 9 mai 1986 à M. Marc X par leurs parents, l’arrêt attaqué a pratiqué un abattement de 25 % sur la valeur actuelle du terrain pour tenir compte du fait que le donataire l’avait viabilisé depuis la date de la donation et a déduit de la valeur actuelle de la maison le montant de factures correspondant à des travaux d’amélioration réalisés par le donataire depuis la date de la donation8.

B – L’exclusion du rapport des lots contenus dans une donation-partage

6. Donation entre vifs faite en avancement de part successorale. L’opinion doctrinale traditionnelle et majoritaire conclut ; « qu’à moins d’une dispense de rapport ou d’un préciput établi à la requête exclusive du donateur, la donation est présumée consentie en avancement de part successorale, donc rapportable (…) »9. On peut estimer que le rapport est dû aussi bien aux libéralités solennelles qu’aux dons manuels, aux donations indirectes déguisées10.

7. Donation-partage faite en avancement de part successorale. La Cour de cassation a jugé depuis de nombreuses années que : « (..) d’une part, les biens qui ont fait l’objet d’une donation-partage ne sont pas soumis au rapport qui n’est qu’une opération préliminaire au partage en ce qu’il tend à constituer la masse partageable ; que d’autre part, la donation-partage, dont la validité n’est pas affectée par l’omission ou la non-acceptation d’un descendant, constitue un partage anticipé, de sorte que l’allotissement qu’elle a opéré est opposable aux cohéritiers des allotis ; que le moyen n’est donc fondé en aucune de ces deux branches »11. Force est alors de constater que : « Les allotis lors d’une donation-partage ne doivent pas le rapport, et ce même si la donation-partage est faite en avancement de part successorale ».

8. L’acte de la donation-partage consentie le 16 juin 1992. En l’espèce, la Cour de cassation précise que si, par acte notarié du 31 juillet 1987, Mme Jacqueline X a fait donation en avancement d’hoirie à son fils Hubert de la somme de 450 000 francs employée par le donataire pour l’acquisition d’un appartement situé à Neuilly-sur-Seine, elle a incorporé cette donation à la donation-partage consentie à ses deux fils le 16 juin 1992, si bien que la somme donnée en avancement d’hoirie, qui dans le cadre de la donation-partage a été augmentée de sa valorisation, n’est plus soumise à rapport. La donation-partage, est selon l’article 1075 du Code civil, l’acte par lequel, toute personne peut faire, entre ses héritiers présomptifs, la distribution et le partage de ses biens et de ses droits. Cet acte peut se faire sous forme de donation-partage ou de testament-partage. Il est soumis aux formalités, conditions et règles prescrites pour les donations entre vifs dans le premier cas et pour les testaments dans le second.

II – Extension de l’absence de rapport aux donations incorporées à une libéralité-partage

9. Méthode de la haute juridiction judiciaire. Après avoir considéré dans un premier temps l’existence d’une donation antérieure, la Cour de cassation a ensuite établi que cette dernière n’était pas rapportable à la succession (A). Cette question du rapport successoral peut se rencontrer également dans le cadre d’une donation-partage transgénérationnelle (B).

A – Donations incorporées à une libéralité-partage

10. Raisons techniques de la théorie de l’incorporation. Bien que particulière, la donation-partage n’en est pas moins une exception à la prohibition des pactes sur succession future admettant l’incorporation des donations antérieures. Ce faisant, la théorie de l’incorporation présente des avantages incontestables. L’importance de l’incorporation des donations antérieures va sans cesse croissante, du fait que « (…) les donations incorporées à une donation-partage échappent au rapport à la succession du donateur »12. De « simple donataire », écrivent Sophie Gaudemet, et Thomas Semere, « il devient un donataire copartagé. Partant, si la donation qui lui a été faite demeure un avancement d’hoirie, elle est désormais soustraite à l’opération préalable au partage qu’est le rapport des libéralités. Lui seul bénéficie ou supporte à l’avenir les plus ou moins-values advenues au bien sans être tenu de les rapporter à la masse partageable »13.

11. Censure des juges du fond. Il faut rappeler que la donation consentie par le donateur au profit du donataire héritier réservataire en avancement de part successorale s’impute sur sa part de réserve et, subsidiairement, sur la quotité disponible tant et si bien que l’excédent est sujet à réduction et partant, à indemnité14. Alors que selon l’article 919-2 du Code civil, la libéralité faite hors part successorale s’impute sur la quotité disponible. L’excédent est sujet à réduction. En l’espèce, la Cour de cassation apporte des précisions bienvenues qui répondent à ces interrogations pratiques qui ont à de nombreuses reprises été soulignées par la doctrine. En effet, la haute juridiction censure les juges du fond en estimant que la donation du 31 juillet 1987 avait été incorporée dans la donation-partage du 16 juin 1992, de sorte qu’elle n’était plus soumise au rapport. Il est vrai qu’aucun texte ne prévoit expressément qu’une donation faite en avancement de part successorale incorporée dans une donation-partage est soumise au rapport successoral. En se prononçant ainsi, la Cour de cassation donne à l’arrêt rapporté une portée supérieure à cette question nullement évoquée par le législateur.

B – La réincorporation réalisée dans le cadre d’une donation-partage transgénérationnelle

12. Réincorporation d’une donation ordinaire dans une donation-partage transgénérationnelle. Dans le même ordre d’idées, il n’est pas inutile d’évoquer la réincorporation d’une donation ordinaire dans une donation-partage transgénérationnelle15. En effet, il résulte de la combinaison des articles 1078-7 du Code civil et des articles 1078-1 à 1078-3 les dispositions suivantes que les donations-partage faites à des descendants de degrés différents peuvent comporter les conventions prévues par les articles 1078-1 à 1078-3. Il est certain que dans cette hypothèse, l’article 1078-1 du Code civil dispose expressément que le lot de certains gratifiés pourra être formé, en totalité ou en partie, des donations, soit rapportables, soit faites hors part, déjà reçues par eux du disposant, eu égard éventuellement aux emplois et remplois qu’ils auront pu faire dans l’intervalle. La date d’évaluation applicable au partage anticipé sera également applicable aux donations antérieures qui lui auront été ainsi incorporées. Toute stipulation contraire sera réputée non écrite.

13. Réincorporation d’une donation-partage cumulative ou conjonctive dans une donation-partage transgénérationnelle. La technique de la donation-partage cumulative ou conjonctive, quotidiennement utilisée dans la pratique notariale, est consacrée par les articles 1075 et suivants du Code civil. On peut remarquer que la réincorporation de la donation-partage conjonctive ou cumulative dans une donation-partage transgénérationnelle est possible tant et si bien que cette dernière devient conjonctive ou cumulative16.

14. Réponse ministérielle. Sur le plan fiscal, une réponse ministérielle est venue préciser que : « L’article 1075-1 du Code civil, dans sa rédaction issue de l’article 22 de la loi n° 2006-728 du 23 juin 2006 portant réforme des successions et des libéralités, permet, depuis le 1er janvier 2007, à tout ascendant de faire la distribution et le partage de ses biens entre ses descendants de degrés différents, qu’ils soient ou non ses héritiers présomptifs, sous réserve du consentement de ses enfants. Ainsi, une donation-partage peut être faite au profit de descendants de générations différentes et donc être consentie au profit de ses enfants et petits-enfants. Ces donations-partages, dites transgénérationnelles, peuvent, comme toutes les donations-partages, prévoir l’incorporation de biens antérieurement donnés et leur attribution à un descendant du donataire d’origine. Sur le plan fiscal, l’article 776 A du Code général des impôts (CGI), dans la rédaction issue de l’article 19 de la loi de finances rectificative pour 2010 (n° 2010-1658 du 29 décembre 2010), dispose que les donations-partages transgénérationnelles incorporant des donations antérieures sont soumises au droit de partage, ou par exception aux droits de mutation à titre gratuit calculés en fonction du lien de parenté existant entre l’ascendant donateur et son petit-enfant alloti si la donation initiale remonte à moins de six ans, y compris lorsque la convention prévoit la réattribution d’un bien initialement donné au profit d’un descendant du premier donataire. À cet égard, l’article 776 A précité du CGI renvoie à l’article 1078-7 du Code civil, lequel renvoie à l’article 1078-1 du même Code qui ne prévoit expressément que la réincorporation de donations « rapportables » ou « hors part ». Par suite, à la lettre du texte, les dispositions de l’article 776 A précité ne sauraient en principe s’appliquer lorsque la réincorporation concerne une donation-partage. Toutefois, la validité de telles opérations n’est pas contestée par la doctrine. Il est donc en pratique d’ores et déjà procédé à ce type de donation-partage, aussi il convient d’en tirer les conséquences sur le plan fiscal afin de ne pas conduire à un traitement fiscal différencié selon que la première donation porte ou non sur un partage. Par ailleurs, s’agissant de la réversion d’usufruit, aux termes de l’article 796-0 quater du CGI, « les réversions d’usufruit relèvent du régime des droits de mutation par décès ». Il résulte de ces dispositions que les réversions d’usufruit sont taxables lors du décès du stipulant, fait générateur des droits de succession. L’article 796-0 quater précité du CGI concerne toutes les réversions d’usufruit, quel qu’en soit le bénéficiaire. À cet égard, il est précisé que les réversions d’usufruit au profit du conjoint survivant intervenues depuis le 22 août 2007 sont exonérées de droits de mutation par décès même si l’acte qui les prévoit est antérieur à cette date, puisque les successions entre époux sont exonérées de ces droits en application des dispositions de l’article 796-0 bis du CGI. Il en va de même des réversions d’usufruit au profit du partenaire lié par un pacte civil de solidarité et au profit des frères ou sœurs vivant ensemble puisque ces successions sont exonérées des droits de mutation au décès en application respectivement des articles 796-0 bis et 796-0 ter du CGI. Pour les autres bénéficiaires, la réversion d’usufruit est taxée aux droits de succession lors du décès du stipulant, en fonction de son lien de parenté avec le bénéficiaire de la clause de réversion. Ces précisions sont de nature à répondre aux préoccupations exprimées »17. La doctrine civile a trouvé écho chez l’administration fiscale car le terme « donations » contenu dans les articles 1078-1 et 1078-2 doit être entendu comme comprenant également les donations-partages18.

Notes de bas de pages

-

1.

V. Guiguet-Schielé Q., « Une donation incorporée à une donation-partage n’est pas rapportable à la succession », Dalloz actualité, 4 sept. 2018.

-

2.

V. Cros C., « L’incorporation d’une donation à une donation-partage : un rempart contre le rapport successoral » : www.efl.fr/actualites/patrimoine/successions-et-donations/details.html?ref=ui-fe4f0293-e933-4993-9174-06a911eccfc8.

-

3.

V. Guiguet-Schielé Q., « Une donation incorporée à une donation-partage n’est pas rapportable à la succession », Dalloz actualité, 4 sept. 2018.

-

4.

V. Grimaldi M., « Donation-partage : rapport successoral et effet de l’autorité de la chose jugée du jugement ayant ordonné les opérations de compte, sur l’action en réduction initialement rejetée par ledit jugement », D. 1997, p. 370.

-

5.

V. Leroyer A., Droit des successions, 2014, Dalloz, Cours, p. 370, n° 504.

-

6.

V. Leroyer A., Droit des successions, 2014, Dalloz, Cours, p. 370, n° 504 et s.

-

7.

V. Jérôme Casey J., « La Cour de cassation indique comment évaluer l’indemnité de réduction lorsque la libéralité est un trust », RJPF 2001/12.

-

8.

V. Cass. 1re civ., 31 mai 2005, n° 03-11133.

-

9.

V. Beignier B. et a., « Le rapport des donations », in Le Lamy Droit des régimes matrimoniaux, successions et libéralités, 2003, Wolters Kluwer.

-

10.

. V. Beignier B. et a., Le rapport des donations : Le Lamy Droit des régimes matrimoniaux, successions et libéralités, 2003, Wolters Kluwer.

-

11.

V. Cass. 1re civ., 16 juill. 1997, n° 95-13316 : Grimaldi M., « Donation-partage : rapport successoral et effet de l’autorité de la chose jugée du jugement ayant ordonné les opérations de compte, sur l’action en réduction initialement rejetée par ledit jugement », D. 1997 p. 370.

-

12.

V. Aulagnier J. et a., « Intérêt de l’incorporation dans une donation-partage des donations antérieures », in Le Lamy Patrimoine, 2012, Wolters Kluwer.

-

13.

V. Gaudemet S. et Semere T., « L’incorporation des donations antérieures », Defrénois 15 avr. 2014, n° 115t7, p. 366.

-

14.

V. Montoux D., « Donation entre vifs : donations à successibles », JCl. Notarial Répertoire, V° Don, fasc. 10.

-

15.

V. Sauvage F., « Les modalités de l’incorporation : la donation-partage transgénérationnelle », Defrénois 15 oct. 2016, n° 124p6, p. 1007.

-

16.

V. Aulagnier J. et a., « Intérêt de l’incorporation dans une donation-partage des donations antérieures », in Le Lamy Patrimoine, 2012, Wolters Kluwer.

-

17.

Rép. min. n° 115883 à J. Ceccaldi-Raynaud : JOAN Q, 8 nov. 2011, p. 11831.

-

18.

Lubin J.-J., « Réincorporation de biens dans une donation-partage transgénérationnelle » La revue fiscale du patrimoine, 2011, alerte 65.