De la pratique des tests de dépréciation en période de crise Covid-19

Sur les 24 derniers mois, les émetteurs composants le SBF120 ont comptabilisé 23 milliards d’euro de dépréciation en lien avec leurs écarts d’acquisition, c’est plus qu’ils n’en ont constaté au cours des 4 exercices précédents. Malgré une charge importante en 2020 (13 milliards d’euro), un complément de perte de valeur a été observé en 2021 pour 10 milliards d’euro.

Face à l’ampleur du recul de l’activité observé durant les premiers mois de la crise, les instances et institutions professionnelles s’étaient accordées sur les traitements comptables relatifs à la crise de Covid-19. D’abord, la pandémie de Covid-19 ne représentait pas un indice de perte de valeur à elle seule, à ce titre la seule existence de cette crise n’a pas créé d’obligation de réaliser des tests de dépréciation pour les entreprises. Dans le même temps, ces mêmes organisations professionnelles ont fait part de recommandations sur la mise en œuvre des tests de dépréciation en période de crise : allongement de l’horizon des prévisions de trésorerie, utilisation de multi-scenarii probabilisés, accroissement des tests de sensibilité…

Avec le recul dont nous disposons aujourd’hui, ces recommandations ont-elles été suivies et, si cela est le cas, dans quelle mesure ?

Afin de répondre à cette interrogation Advolis Orfis a mis en place, dans le cadre d’une conférence organisée par l’association IMA France, une étude portant sur un échantillon de sociétés du SBF 120, hors notamment les secteurs banque et assurance. Cette étude couvre l’ensemble des publications annuelles et semestrielles disponibles depuis le 31 décembre 2019 et permet de bénéficier d’une vision à la fois sectorielle et dynamique.

Les effets de la crise de Covid-19 sont pris dans les flux

Dans la grande majorité des cas, les tests de dépréciation mis en œuvre au cours des 24 derniers mois ne diffèrent pas dans leur construction de ceux réalisés historiquement. Les publications, annuelles ou semestrielles, étudiées sont toujours pour beaucoup d’entre elles relativement silencieuses sur la définition des indicateurs de perte de valeur ou encore la justification de leur absence. Ces indices étant les facteurs déclenchant la mise en œuvre de test de perte de valeur, leur définition et justification sont des informations clefs.

Pour poursuivre dans la lignée du constat précédent, les approches méthodologiques retenues restent peu détaillées, notamment dans les cas où les émetteurs ont pris en compte les marges de manœuvre disponibles sur les actifs les plus sensibles. A titre d’illustration, le choix de la Direction d’avoir recours à des tests de dépréciation simplifiés basés sur des données initiales dégradées ou bien la prise en compte de révisions budgétaires complètes ne font pas l’objet de larges développements.

En outre, alors que les instances avaient mis en avant l’utilisation de multi-scenarii afin de tenir compte des incertitudes significatives en matière de prévisions de trésorerie, cette pratique n’a été observée que dans un nombre très limité de publications (seul 8% des sociétés de l’échantillon évoquent cette pratique) au 30 juin 2020, la moitié d’entre elles ne poursuivant d’ailleurs pas cette approche lors de leur clôture annuelle.

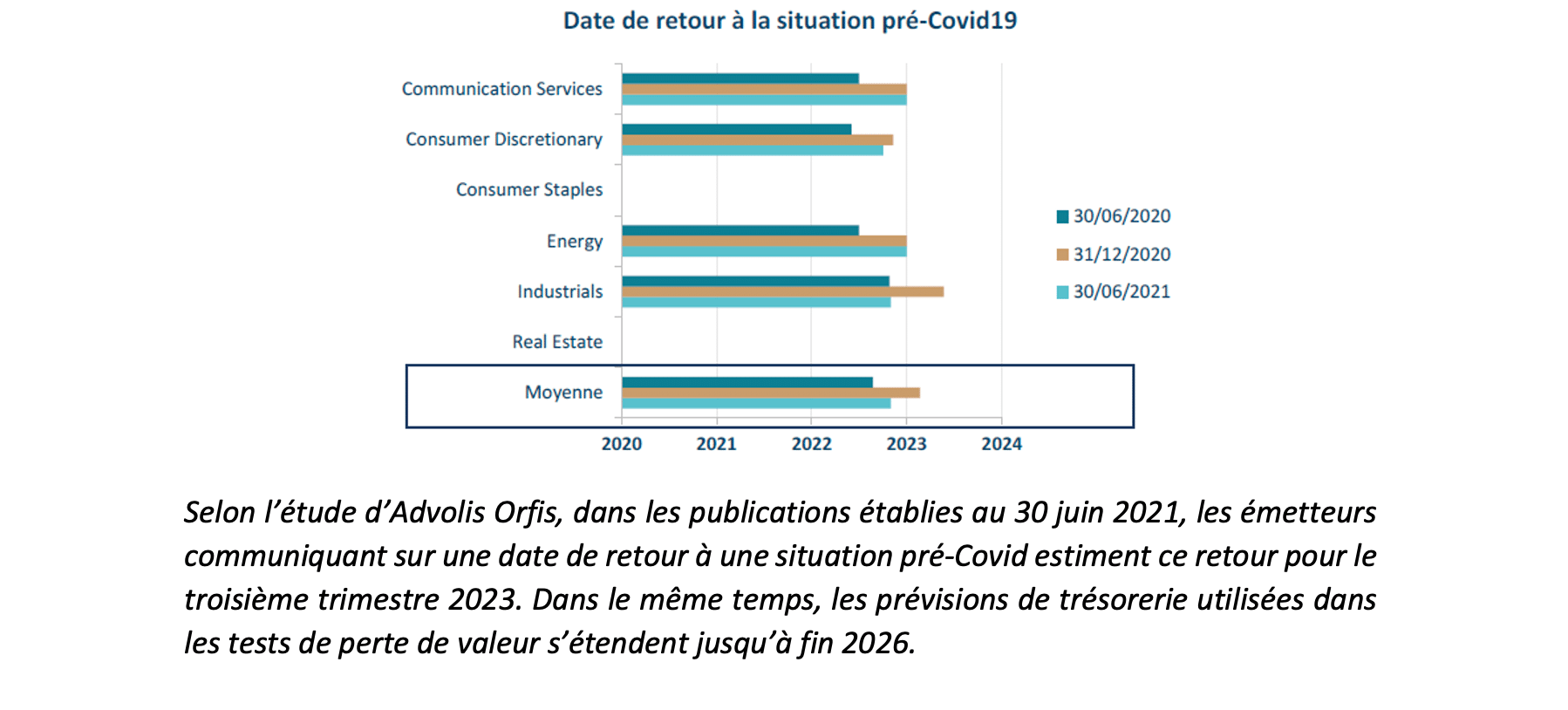

Enfin, même si 25% des sociétés de la population étudiée ne donnent pas d’indication précise sur l’horizon des prévisions de trésorerie utilisé dans les tests de dépréciation, une très large majorité d’entre elles ont pris le parti de préserver cet horizon en le couplant avec une extrapolation des flux permettant d’aboutir à un flux normatif. Ce constat est d’autant plus important que, bien souvent, la date anticipée de retour à une situation pré-Covid-19 est prévue pour avoir lieu avant la fin du plan de trésorerie servant de base au test de dépréciation. Ainsi, le flux normatif, projeté à l’infini, n’est pas impacté par les effets de la crise et permet à l’émetteur de préserver la valeur de ses actifs.

Le maintien des données paramétriques a conduit à préserver les valeurs terminales

Plus grosse contributrice à la valeur d’utilité issue des tests de dépréciation, la valeur terminale est la résultante du couple flux terminal et données paramétriques. Si les impacts de la crise ont été pris dans les flux de trésorerie les plus proches, le flux terminal a été plutôt épargné comme cela vient d’être évoqué plus haut. Qu’en est-il des données paramétriques ?

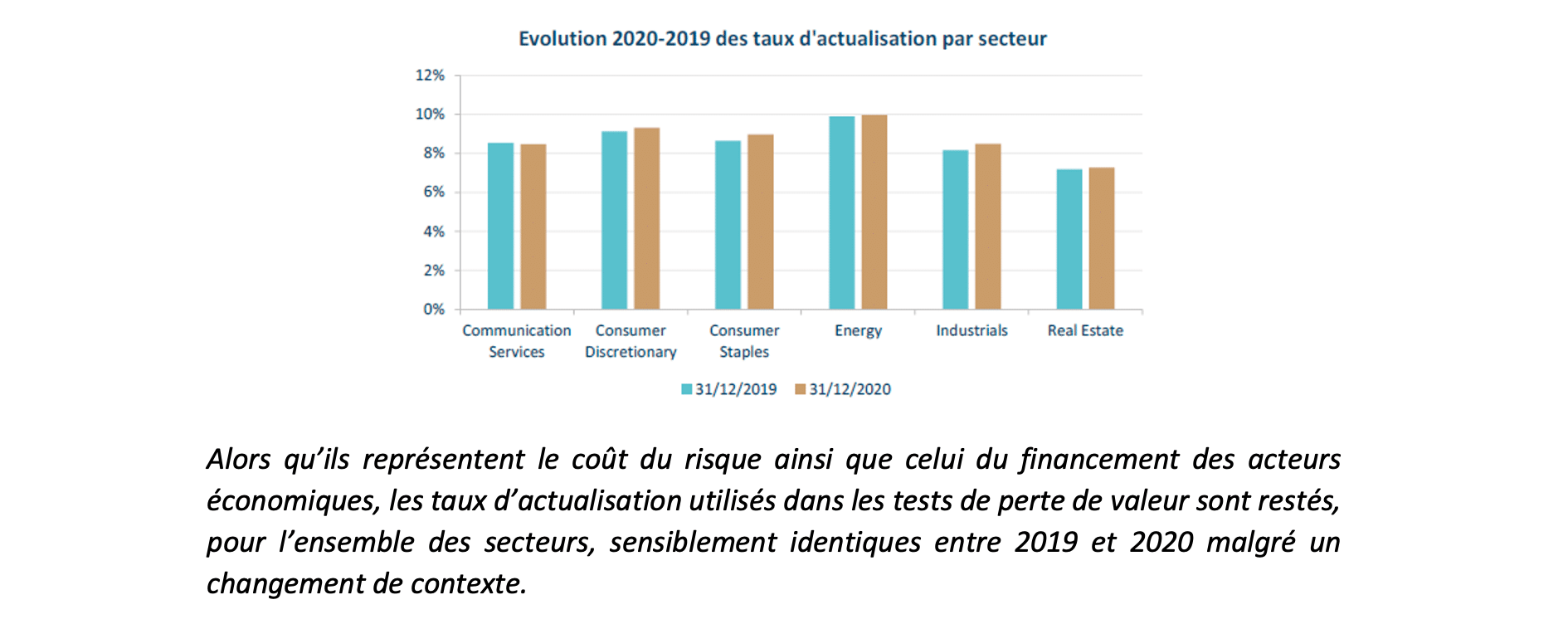

Très techniques et complexes dans leur détermination, les données paramétriques ont connu assez peu de mouvements au cours de la période récente. En moyenne, les taux d’actualisation moyens utilisés au 31 décembre 2020 ne sont que très légèrement supérieurs aux taux employés un an plus tôt (8.8% contre 8.6% respectivement). Très peu d’émetteurs ont par ailleurs pris le parti d’incorporer à ces taux d’actualisation une prime Covid-19 venant détériorer la valeur et, lorsqu’ils l’ont fait, cela répondait souvent à des problématiques spécifiques.

Pour conclure, les taux de croissance projetés à l’infini sont également restés inchangés puisqu’ils se sont établis en moyenne à 1.9% au 31 décembre 2020 comme au 31 décembre 2019 et ont légèrement baissé à 1.8% au 30 juin 2021.

Pistes de réflexion et enjeux des clôtures à venir

Fort du constat émis ci-dessus, il est intéressant de garder à l’esprit que des prévisions de trésorerie établies sur 5 ans, projetées à l’infini avec un taux de croissance de 1.9% et actualisées à un taux de 8.8% (c’est-à-dire les données moyennes observées au niveau du SBF 120) correspondent en réalité à plus de 35 années de flux de trésorerie normatifs. En d’autres termes, les tests de dépréciation des émetteurs du SBF 120 sont établis sur les hypothèses considérant que les modèles d’affaires et les conditions économiques et financières actuels peuvent perdurer jusqu’en 2061, c’est-à-dire 11 ans après l’horizon visé par la COP 21 ou la plus récente COP26. Compte tenu des enjeux de la transition écologique et énergétiques auxquels les acteurs économiques font face, ce constat pose la question de la cohérence entre les modèles d’affaires soutenant les tests de dépréciation et les engagements climatiques des grands groupes.

A l’heure où de plus en plus de régulateurs, d’investisseurs ou de lobbys attendent de la cohérence entre les comptes des entreprises et les engagements climatiques pris par celles-ci, il ne serait pas surprenant que la pratique des tests de dépréciation soit impactée et que de nouvelles pertes de valeur soient constatées.

Référence : AJU260308